Опубликовано: 22.12.2022

Обновление: 01.05.2023

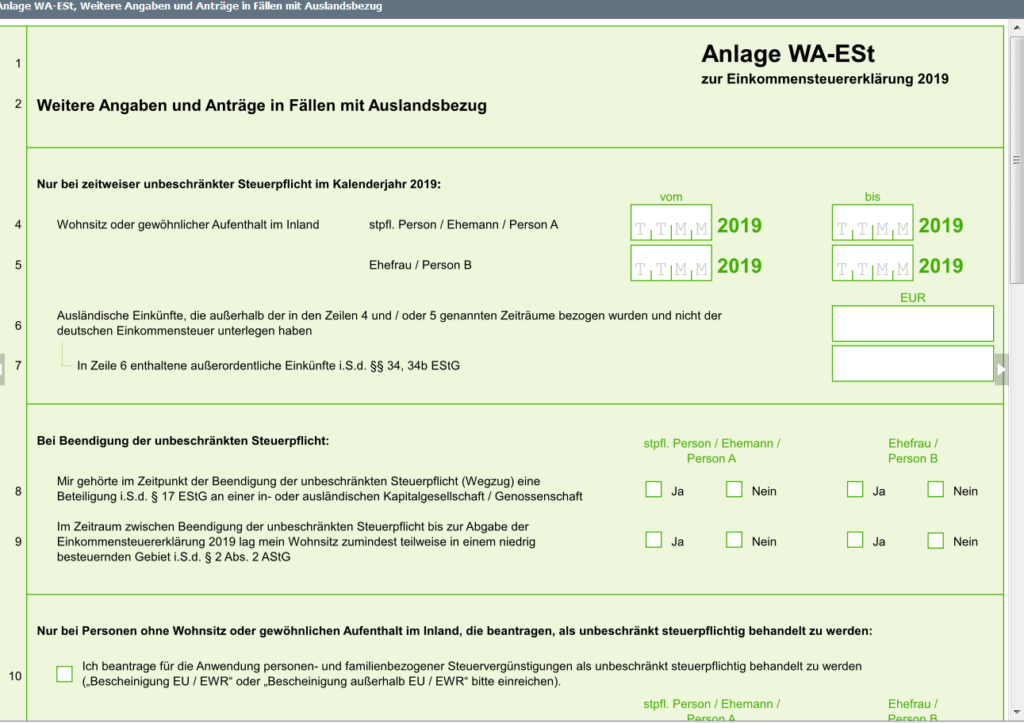

В этой части рассмотрим, как заполнить приложение Anlage Wa-Est.

Приложение Anlage Wa-Est заполняют:

- те, кто выехал из Германии в декларируемом году

- те, кто переехал в Германию в декларируемом году

- и те, кто не имеет постоянного места жительства в Германии, но хотел бы подлежать полному налогообложению

Я не являюсь специалистом по налогообложению и не несу ответственности за содержание вашей декларации.

Кто обязан подавать налоговую декларацию в Германии

Как рассчитать налог в Германии. Что написано в Berechnung в Elster

Mantelbogen (Hauptvordruck)

Оформляем Homeoffice

Anlage Kind

Anlage N часть 1, Anlage N. Часть 2

Оформляем второе жилье в декларации (Doppelte Haushaltsführung)

Anlage Haushaltnahe Aufwendungen (35a)

Anlage Vorsorgeaufwand

Anlage Sonderausgabe

Anlage N-Aus

Декларирование небольших доходов от подработок и малого предпринимательства

Заполнение Anlage EÜR

Все, что я могу вычесть: А-Л, М-П, Р-Я

Как заполнить приложение Anlage WA-ESt

Это приложение, в отличие от Anlage N-Aus, которое должны заполнять проживающие в Германии и выполняющие временно работу за границей, выглядит как упрощенное декларирование доходов.

Строка 4 и 5 – период нахождения в Германии для партнера А и В

Строка 6 – доходы за границей. Einkünfte предполагают брутто-доходы за вычетом Werbungskosten. Расходы вычитаются по тем же правилам, что и в Германии. См. рассмотрение Anlage N и темы “Все что я могу вычесть” (в основном ч.3 рабочие расходы).

Anlage N часть 1, Anlage N. Часть 2

Все, что я могу вычесть. Р-Я

Строка 7 – außеrordentlichen Einkünften. Это специфические доходы, перечисленные ниже: продажа предприятия или его части, компенсации и проценты за более чем три года и оплата нескольких видов деятельности более чем за год.

Veräußerungsgewinne aus der Veräußerung von Betrieben, Teilbetrieben, Mitunternehmeranteilen, die unter die Einkünftsarten Land- und Forstwirtschaft, Gewerbebetrieb oder selbstständige Arbeit fallen.

Entschädigungen, Nutzungsvergütungen, Zinsen, sofern sie für ein Zeitfenster von mehr als drei Jahren ausgezahlt wurden.

Vergütungen für mehrere Tätigkeiten, sofern sie sich über mindestens zwei Veranlagungszeitraume erstreckt und einen Zeitraum von mehr als zwölf Monaten umfasst haben.

По поводу Werbungskosten рекомендуется приложить объяснение, какие расходы вы хотите вычесть.

Строки 8-9 для тех, кто выехал из Германии.

Строки 10-15 – для тех, кто хочет облагаться как проживающий в Германии, при этом в ней не проживая.

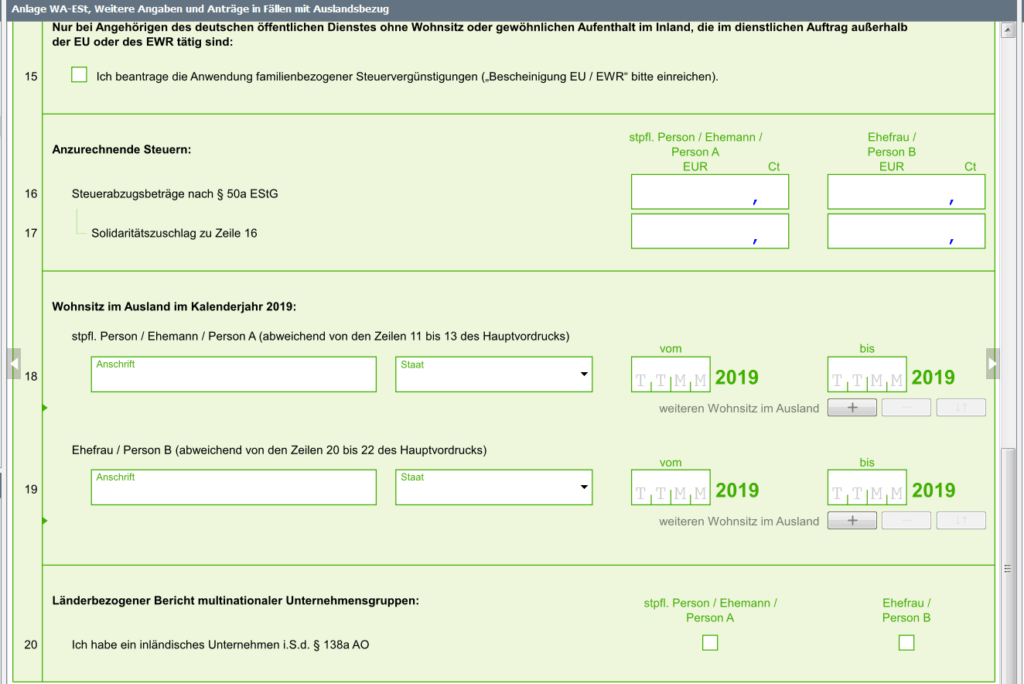

Строки 16-17 – для Vergütungsgläubiger. По-русски, согласно Гуглу, компенсационные кредиторы, кто такие – не знаю.

Строки 18-19 – адрес за границей и период пребывания там.

Другие темы, посвященные немецкой декларации о налогах, – #декларация

Гугл считает авторские текстовые сайты спамом. Обновление Гугла обрушило индексацию таких сайтов, как мой. Это означает, что меня не показывают в поиске, а также, что я не могу компенсировать расходы на сайт. Если вы не считаете мой сайт спамом, поддержите меня, пожалуйста. Вы можете:

– согласиться на рекламу и куки

– ссылаться на сайт в социальных сетях

– перейти на любой другой поисковик, уважающий своих пользователей

– поддержать мои труды с помощью Пейпал

Здравствуйте.

Спасибо за подробный рассказ как заполнять декларацию. Самый трудный момент, это по доходам в РФ в год переезда в Германию. Не можем нигде найти информацию является ли доходами с точки зрения немецкого законодательства выплата декретных работодателем в РФ (у нас родился сын в 2022 году до отъезда в Германию)? Там сумма была значительная, так как моя супруга работала в западной компании в Москве IT специалистом и там расчет декретных был от оклада, а не по нормам фонда соц. страхования, которые меньше. Правильно ли мы поняли, что, мы также можем списать расходы на проезд в Москве до места работы на автомобиле по таким же нормативам как и в Германии.

Добрый день. Гарантированно правильного ответа я не нашла, могу ответить по своему пониманию. Насколько я понимаю, доход должен рассчитываться по тем же правилам, что и в Германии. А в Германии, хотя с аналогичного пособия не взимаются налоги, оно учитывается как доход для вычисления процента, который применяется к полученным доходам. То есть вы его должны посчитать. Выглядеть это будет условно так: вы получили в Германии 30 тысяч, а в РФ 30 тысяч зарплату и 70 тысяч пособие. Вы декларируете 130 тысяч. Ваш процент будет вычисляться исходя из этой суммы, но применительно к первым 30 тысячам.

Расходы на проезд можете списать. Переезд в Германию, если он по рабочим основаниям, можете списать, там очень существенно. Повышение квалификации, покупка книг в РФ и все остальное, что описано в Werbungskosten, вы можете применить к вашим доходам в РФ. Расходы на проезд, собственно, самое реалистичное, остальное реже бывает. Единственное, что, если Werbungskosten в РФ набегает много, надо бы иметь какое-то подтверждение.

Первую декларацию, возможно, лучше через LoHi сдать.

Спасибо. В нашем случае это была релокация из-за известных событий из Москвы в Берлин, т.к. супруга работала в немецкой компании и компания инициировала переезд. В связи с тем, что компания дала 10 тысяч евро подъёмных, которые затем были и добавлены в ЗП-ту и существенно ее подняли и мы заплатили с них налоги. Мы на эти деньги и на часть своих, искали квартиру, оплачивали отель (временное жилье), сняли квартиру (постоянное жилье) в Берлине, купили всю мебель и оборудование (холодильник, стиральную машину и т.д.) в нее. Но если мы правильно все поняли, мы не можем списать эти расходы как второе жилье, т.к. в нашем случае мы всей семьей переехали одновременно по голубой карте и как депенданты к ней и соответственно не можем сказать, что у нас было двойное хозяйство. А сам переезд получается никак не попадает под чрезвычайные события (как пример с наводнением и т.п. это то, что посмотрели как варианты в интернете), хотя по сути мы были вынуждены переехать из-за того, что все иностранные западные работодатели покинули РФ из-за войны. Может мы что-то пропустили и такие кейсы все же были?

Я рекомендую вам все-таки пойти к ЛоХи, возможно, они вам что-нибудь вытянут. Чрезвычайные события вряд ли, такого не слышала. Но работодатель здесь компенсирует реальные расходы, не облагая их налогом и социальными отчислениями. Тут надо смотреть, как именно оформлена ваша компенсация. Если работодатель не интересовался вашими реальными расходами, не просил у вас чеки и компенсацию полностью обложили, то, вероятно, можно вернуть налог и социальные отчисления. Возможно, та компенсация вообще оценивается как премия, а возврат надо делать отдельно по расходам. Поэтому я думаю, что ЛоХи в данном случае окупятся. Много надо ковыряться, и вы можете потерять больше. Просто не забудьте от них отписаться на следующий год.

Спасибо. У нас в релокационный пакет включен бератор Делойт, но многие коллеги супруги им не довольны. Я сам был финансовый менеджером в РФ. Думаю смогу разобраться. По нашему кейсу нашел, что можно будет просто по фиксированным ставкам на человека списать расходы связанные с профессиональным переездом.

Если бератор уже оплачен – можно его и послушать, а потом сделать по-своему, если вы будете не согласны. Зависит, конечно, почему недовольны. Если он не вычитает то, что хотелось бы, или вычет какой-то маленький, то, к сожалению, это может быть объективно. Размеры возможных вычетов на форумах несколько преувеличены.

По отношению к вычету за переезд там есть так называемые общие расходы и особые расходы. К первым относятся собственно переезд (перевоз вещей, первая поездка на новую квартиру, маклер, плата за предыдущую квартиру до 6 месяцев) – в реальных расходах по чекам. Особые расходы чаще списывают паушалью, то есть то, что вы назвали по фиксированным ставкам. Сейчас, если я не ошибаюсь, 870 на каждого супруга и 580 на каждого ребенка.

Основной вопрос, должны ли вы указывать компенсацию работодателем или нет. Если он компенсировал, то это у них идет через особый счет Freiwillige soziale Aufwendungen, lohnsteuerfrei. Компенсация тогда должна была быть по чекам на общие расходы и паушаль на особые. Или же это были как бы “вертолетные” деньги, которые подразумеваются как компенсация, но в целях налогообложения ею не считаются. Тогда, по идее, вы можете списывать и общие расходы и особые расходы так, как будто бы вам их не компенсировали. Это, конечно, только мои непрофессиональные размышления.

Спасибо. Не хотим связываться с Делойтом, потому что они действуют по шаблону, у них вообще шаблон на все страны один (но корректируете с учетом особенности в налоговой системе в той или иной стране), т.е. они стараются максимально облегчить себе работу и шаг влево, шаг вправо от шаблона, то они не хотят заморачиваться, плюс требуют все чеки на все, даже если их не будут использовать, но и самое главное возврат будет только через год или позже так как у бераторов другие сроки по подаче чем у физического лица. А как мы знаем деньги сегодня стоят дороже завтрашних. Да, я имел в виду тот подход, что вы описали по возврату части налога. Сама схемы подьемных была немного другая, т.е. это была не компенсация наших расходов по чекам по лимиту в 10 тыс. евро, а была выплата в зарплату как разовый доход, с которого еще максимально был удержан налог около 40%, бухгалтерия так рассчитала чтобы с учетом налога у нас на руках были эти 10 тысяч после уплаты налога, помимо регулярной зарплаты, поэтому я думаю, есть полное основание вернуть часть данного налога по вычету на профессиональный переезд как вы описали выше в сообщение.

Добрый день. В процессе заполнения приложения возник вопрос очевидный, но я почему-то не могу найти не него ответ – по какому курсу конвертировать доход, чтобы получить евро? Весь доход в России за 2022 в рублях по волатильному курсу. Скажите, пожалуйста, какое правило на этот счет?

Добрый день. Иностранная валюта пересчитывается в евро по усредненному месячному курсу Европейского Центробанка (https://www.bundesfinanzministerium.de/Web/DE/Themen/Steuern/Steuerarten/Umsatzsteuer/Umsatzsteuer_Umrechnungskurse/umsatzsteuer_umrechnungskurse.html – по годам). То есть зарплату за каждый месяц перевели, потом суммировали.

Пока что ничего утешительного, везде пишут одно и то же – не публикуют с марта. Таможня предлагает индивидуально отвечать в емейлах. Я спрошу, может, кто-то уже пытался решить этот вопрос с официальными органами, но вероятность не очень большая. Могу посоветовать сходить в сервис-центр Финанцамта и спросить. Если ответят, напишите, пожалуйста, что именно. Я вижу варианты по последнему опубликованному и по актуальному. Вряд ли они будут сильно придираться, все-таки это информация не для обложения, а для определения штуфы.

Спасибо вам за ответ. Я нашла еще один вариант расчета, почему-то некоторые тоже его использовали ранее, а не усредненный. Вариант такой – брать курс с сайта Центробанка РФ на последний день месяца, когда, предполагается, была выплата зп. Так, на мой взгляд, будет даже честнее – курс прошлым летом был ниже, чем актуальный, т.е. российская зп в евро будет выше. А мне как раз и нужно перевести с апреля по август. По крайней мере, в занижении иностранного дохода меня не обвинят

Да, это тоже вариант. Если нормально пройдет, напишите, чтобы люди могли ориентироваться. Ничего официального пока не вижу.

где-то на форумах по налоговой декларации в Германии, предлагался похожий вариант, только вместо курса Центробанка РФ на последний день там предлагают брать средний курс евро за месяц и по нему считать все доходы за месяц, вне зависимости в какой день месяца они поступали.

этот средний курс за каждый месяц можно самому высчитать на основании ежедневного курса евро за весь 2022, скачав табличку в формате excel c сайта ЦБ РФ:

https://cbr.ru/currency_base/dynamics/?UniDbQuery.Posted=True&UniDbQuery.so=1&UniDbQuery.mode=1&UniDbQuery.date_req1=&UniDbQuery.date_req2=&UniDbQuery.VAL_NM_RQ=R01239&UniDbQuery.From=01.01.2022&UniDbQuery.To=31.12.2022

и используя в формуле функицю =AVERAGE(…)

либо те же самые среднемесячные цифры (я специально вручную проверил весь 2022 год) уже подсчитаны на сайте по ссылке:

https://www.kursvaliut.ru/средний-обменный-курс-за-месяц

Решила проверить, все ли оно еще там, и обнаружила, что рубли с марта 2022 года не пишут в этих таблицах. Буду искать

Здравствуйте!

Спасибо за статьи, очень помогли разобраться в нюансах немецкой декларации.

По поводу курса EUR – RUB на 2022 год – наш консультант (был предоставлен работодателем в релокационном пакете) взял курсы вот с этого сайта – https://www.oanda.com/currency-converter/de/?from=RUB&to=EUR&amount=1

на 1ое число каждого месяца. Мы хотели было возразить, чтобы учитывались курсы на последнее число месяца или курсы с cbr, но пересчитали и получилось, что консультант предложил самый выгодный вариант.

Спасибо за информацию!

Всем здравствуйте,

возможно кто-то знает – нужно ли указывать в декларации в Германии (за год переезда в Германию) все денежные поступления в стране исхода, или же только те, которые облагаются налогом на доход физических лиц в стране исхода ?

Например, нужно ли отображать и если да, то в каком формуляре, пенсию по инвалидности – она не облагается налогом в России, но приходила на российскую банковскую карту в период 01.01 – 01.11.2022, т.е. до переезда и после переезда, который был 01.09.2022.

Правильно ли я понимаю, что часть этой пенсии до переезда уйдет в формуляр Anlage WA-ESt. А вторая часть пенсии, которая после переезда в Anlage R-AUS и с нее видимо должны будут оплачены налоги в Германии.

Добрый день. Доходы обычно считаются по немецким правилам или по договору об избежании двойного налогообложения. В 2022 году еще действовал договор. По нему пенсия облагается только в стране, в которой выплачивается. Но в Германии она увеличивает вашу прогрессию, если с вас берут какие-то налоги с других доходов.

За период до переезда вы должны указать пенсию в приложении Wa-Est как доход в сумме с другими доходами.

Та пенсия, которую вы получили после переезда (именно на счет, все доходы учитываются по дате получения на счет), указывается в приложении R-Aus. При действии договора, ее не должны облагать налогом, но учитывать в прогрессии, если есть другие доходы.

В 2023 году договор был частично аннулирован и не совсем понятно, как это вообще должно выглядеть. При аннулировании остаются только немецкие правила. Пенсия по инвалидности в Германии включается в доходы, как и обычная пенсия. Налоги в том случае берут, если сумма превышает не облагаемый налогом минимум. Скорее всего, вы его не превысите, если у вас только этот доход.

Не облагается пенсия из-за производственной травмы и аналогичные пенсии по повреждениям на работе.

По крайней мере, так это выглядит по информации, что я нашла. Если у вас есть сомнения, лучше проконсультироваться с LoHi.

Большое спасибо за Ваш ответ и Ваш блог!

Есть шанс, что тогда я на правильном пути 🙂

Есть еще вопрос в следующем:

в том же 2022 г., но еще до переезда, мне в России выплатили страховку по добровольному страхованию здоровья, страховой случай – наступление инвалидности. В России эта страховая выплата насколько я знаю, не является доходом, не увеличивает налоговую базу и соответственно, с нее не платятся в России налоги.

Вопрос: а что с этой суммой делать при подаче декларации в Германии, вместе со своей зарплатой и пенсией до переезда указывать в Anlage WA-ESt ?

Выплаты по наступлению страхового случая не являются доходом по немецким правилам, их не надо указывать.

Спасибо!

прошу прощения за свою настырность,

но возможно у Вас есть ссылка на закон или просто статью какую-либо в Интернете на этот счет (язык подошел бы любой) ?

Ситуация такая, что бератор, к которому я обратился, выдает мне местами слегка противоречивую информацию, которая у меня вызывает сомнения, хотел еще у Вас на форуме альтернативные мнения поспрашивать.

Вот тут можете посмотреть: https://www.buhl.de/steuer/ratgeber/unfallversicherung-absetzen/

Последний абзац Muss ich auf die Leistung einer Unfallversicherung Steuern zahlen?

Могу предположить, что противоречивая информация связана с тем, что в Германии этот вид страхования бывает с накоплением капитала, а кроме того, бывают разные виды выплат. В данном абзаце перечислены разные виды возможных выплат: компенсация за повреждение и инвалидность (Invaliditätszahlung), компенсация третьего лица, если он виноват (Schmerzgeld) – это без налогов и указания в декларации. Пенсия – указывается в декларации и присоединяется к доходам. Компенсация потерянной зарплаты – как зарплата присоединяется к доходам.

Кроме того, бератор может говорить, что можно Unfallversicherung von Steuer absetzen. Это он имеет в виду, что ваши выплаты за страховку (когда вы платите страховой) можно вычесть из налога.

Мария, большое спасибо за ссылку и исчерпывающий ответ внизу этой ветки!

Кстати, хотел поинтересоваться, лично на Ваш взгляд, если подавать самостоятельно когда-либо, что лучше SteuerGo или WISO Steuer ?

По поводу бератора, Вы правы, именно эти моменты мы с ним обсуждали.

Хотел отправить Вам донат, но не нашел у Вас на сайте такой “кнопки”.

Я пользовалась сама только бесплатным Эльстером и эконом-вариантом от Wiso, который продается за 2-5 евро в Алди в декабре – марте. Для обычного пользователя без сложных запросов, на мой взгляд, Алди более чем достаточно. Проблема в том, что все равно надо разбираться. Да, там много информации “на полях”, всякие ссылки. То есть выжимка уже есть. Но сказать, что вот взяли программу и она за вас подумала и все записала, я не могу. В режиме интервью я неправильно заполнила один раздел. Поскольку я параллельно все равно заполняла Эльстер, я видела расхождение. Фацит такой, что лично мне удобнее первоисточник, то есть Эльстер, с вспомогательной помощью программы от Алди, на которой я отрабатываю некоторые сомнительные моменты. Более дорогие программы обычно для более сложных случаев.

Если выбирать из ваших двух программ, то я бы выбрала Wiso, потому что сайт buhl самый адекватный налоговый сайт из всех, что я видела. Это мой первый адрес при поиске. Его не всегда достаточно, но он наиболее логичен и последователен.

Донаты, конечно, с благодарностью принимаются, потому что европейское законодательство о защите данных издевается над блогерами. Ссылка на донаты есть в конце каждого поста, надо будет передвинуть ее выше:)

Добрый день, подскажите по следующей ситуации.

Переехал в германию в январе 2023. Дохода в россии в 2023 году не было. Супруга с детьми приехала по воссоединению в конце года. Находясь в России получала доход. Сейчас подаю совместную декларация (налоговые классы 3/5). Правильно ли я понимаю, в строке 6 WA-ESt необходимо указать доход супруги брутто в евро? Надо ли где-то в декларации указывать сумму налога, уплаченную ею в России за 2023 год,

Добрый день

Вы указываете доходы супруги в строке шесть, за вычетом расходов, связанных с работой, которые вы можете доказать. Я не думаю, что будут проверять, но чтобы не усложнять себе жизнь. Например, расходы на дорогу до работы (стоимость проездного или километраж на машине) или расходы на книги для работы или переобучение. Налог нигде указывать не надо, это упрощенная форма.

Добрый день.

Подскажите пожалуйста, какой доход вносить в строку 8? Грязную зарплату или после вычета налогов в стране-работодателе?

Простите, в строку 6 декларации WA-ESt.

Добрый день. Брутто-доходы, то есть доходы до налогообложения. Но вы вычитаете Werbungkosten по немецким правилам, это дорога до работы, расходы на переобучение, фирменную одежду, книги и тп.