Опубликовано: 03.02.2023

Обновление: 30.01.2024

Вы снимаете (покупаете) второе жилье, чтобы ночевать поближе к работе? Это будет называться Doppelte Haushaltsführung. Целый ряд расходов в этом случае можно списать с налогов. Разберем подробнее, как это делается на примере наемного работника. Второе жилье может снимать и индивидуальный предприниматель (и списывать их как Betriebsausgaben). Принципы списания будут те же.

Также имеет смысл просмотреть правила и ограничения тем, кто только размышляет над вопросом брать или не брать работу с необходимостью второго жилья.

Кто обязан подавать налоговую декларацию в Германии

Mantelbogen (Hauptvordruck)

Оформляем Homeoffice

Anlage Kind

Anlage N часть 1, Anlage N. Часть 2

Anlage Haushaltnahe Aufwendungen (35a)

Anlage Vorsorgeaufwand

Anlage Sonderausgabe

Anlage N-Aus

Декларирование небольших доходов от подработок и малого предпринимательства

Заполнение Anlage EÜR

Все, что я могу вычесть: А-Л, М-П, Р-Я

Я не являюсь специалистом по налогообложению, не даю налоговых консультаций и не несу ответственности за содержание вашей декларации.

Прежде чем мы перейдем к списанию, ответ на вопрос для тех, кто задумывается о том, устраиваться ли на далеко находящуюся работу, вернутся ли потраченные деньги и на сколько надо требовать повысить заработную плату.

Граница месячного списания – 1000 евро нетто, почти 1200 брутто. Плюс поездки домой, хоумофис, если он был, поездки от второго жилья до работы. Плюс до 5000 на покупку вещей для дома (по списку, ограниченному налоговиками). Все это вместе не вернется вам в чистом виде, а будет вычтено из налога и понизит налогооблагаемую базу, а с ней и штуфу.

Скажем, ваша зарплата 95000 евро, 12 тысяч расходов вы смогли подтвердить, значит, база сократилась до 83 000 евро. Из этой базы вычитаются еще остальные Werbungskosten (скажем, 400 евро) и социальные отчисления (допустим 11000 евро). Налог в этом случае составит 13540 евро и его еще уменьшат на стоимость Nebenkosten. Если же 12000 евро признанных расходов на второе хозяйство не было, то налог бы составил 17600 евро. Таким образом, из 12000 евро признанных расходов вы себе вернете 4000 евро, то есть треть. Все, что не уместится в рамки признаваемых расходов (а это может случиться с жильем, если вы не найдете его меньше тысячи нетто), останется висеть на вашем кошельке. Разумеется, этот расчет приблизительный и округленный. Возьмите вашу собственную декларацию от предыдущего года и подставьте туда предполагаемые расходы на второе жилье.

Как разобраться в Berechnung и как посчитать налог

А теперь переходим к списанию расходов на второе жилье.

Когда можно списывать второе жилье

Требования ко второму жилью

Важно, чтобы второе жилье было нужно именно для рабочих целей, и это было основное место работы. Если работаете в одном месте и периодически куда-то выезжаете с ночевкой, то это будет оформляться по-другому.

Второе жилье в рабочих целях можно завести, если вам добираться до работы больше часа и второе жилье экономит вам не меньше половины времени в пути.

Налоговая прекрасно понимает, что получить второе жилье совсем рядом с работой не всегда возможно. Однако расстояния больше 50 км кажутся ей все-таки сомнительными. В этом случае вы должны будете доказать, что экономите время и едете не более часа до работы.

Итак, вы работаете в будние дни, например, в Берлине, а выходные, праздники и отпуск находитесь дома в Кельне. Раньше в таких случаях нередко снимали комнату или квартиру. Сейчас, с развитием хоумофиса, стала популярной модель “три дня на работе, 2 дня хоумофис” или “три недели на работе, одна неделя хоумофис” и подобные. Дешевле стало снимать на эти дни отель, чем платить за квартиру. Нет кауциона, нет обязательного Kündigungsfrist, вы не платите за квартиру во время отпуска. Конечно, есть и негативные моменты: если в крупном городе, где вы работаете, проходят большие выставки или какой-нибудь Октоберфест, то уже за месяц никакого отеля вы не найдете или найдете за такие деньги, что это встанет в месячный бюджет.

Возникает вопрос, а такие меняющиеся отели – это тоже второе жилье? На некоторых сайтах, по моей оценке недостаточно достоверных, повторяется одна и та же фраза о том, что меняющиеся отели – это ночевка “gelegentlich” и она, якобы, списывается по-другому. Но, во-первых, никто не знает, как это по-другому, а во-вторых, на других сайтах, которые гораздо более убедительны, говорят о том, что никакой разницы с квартирой или постоянным отелем нет. Кроме того, обычно утверждения о том, что меняющиеся отели это другое, сопровождаются ссылкой на суд, в котором описан весьма конкретный случай очень эпизодических ночевок в отеле.

UPD: проверено, меняющиеся отели приняли (декларация 2022).

Таким образом, вторым жильем могут быть:

– арендованная квартира

– арендованная комната

– приобретенный дом или квартира

– отель или пенсион

– ваше старое жилье, если вы по семейным причинам (тут есть целый список причин) переезжаете в квартиру, находящуюся далеко от работы, а старую квартиру используете для ночевок в рабочие дни.

Отдельно указывается, что Wohnmobil таким жильем не является. Что странно, поскольку они сдаются как комнаты и на Airbnb такие предложения встречаются нередко.

Важно, что, если вы оплачиваете жилье, например комнату в WG за полгода, то в этот оплаченный период эта комната не должна сдаваться дальше в ваше отсутствие. Формулируется это так, что жилье должно быть постоянно в вашем распоряжении.

Требования к первому жилью

К основному жилью тоже предъявляются требования: оно не должно потерять функции основного. В некоторых случаях проблем не возникает: обычно нет проблем у женатых, особенно когда есть дети, регулярно возвращающихся домой (2 раза в месяц для беспроблемной сдачи декларации, не меньше 6 раз в год с проверкой). Центр жизненных интересов и участие в содержании первого жилья в таких случаях налоговая признает автоматически.

Сложности могут возникнуть в следующих случаях:

– вы одиноки и живете у родителей. Здесь придется доказывать, что вы тратите свои средства (не меньше 10 процентов) на содержание жилья и что у вас там есть какие-то социальные интересы (например, вы ходите в спортклуб по выходным, ходите к врачам, имеете партнера). ФА предпочитает видеть регулярные траты, а не эпизодические

– незарегистрированным супругам также рекомендуется иметь доказательства финансового участия в содержании квартиры (квартплата, Nebenkosten, электричество, продукты) и социальной жизни в этом месте

– случаи, когда люди переезжают в другое жилье, делая старое вторым, периодически попадают в суды, поэтому нуждаются в особом внимании

– еще один проблемный случай: ваша семья живет за границей и вы не можете часто туда ездить. В этих случаях хватает и одной поездки домой в год, но, скорее всего, налоговые органы будут проверять финансовое участие и социальную жизнь

– если вы собрались разводиться и поэтому завели второе жилье, его не признают.

Если вы чувствуете, что налоговая может не признать ваше второе жилье, лучше обратитесь к налоговому консультанту, поскольку речь идет о приличных суммах.

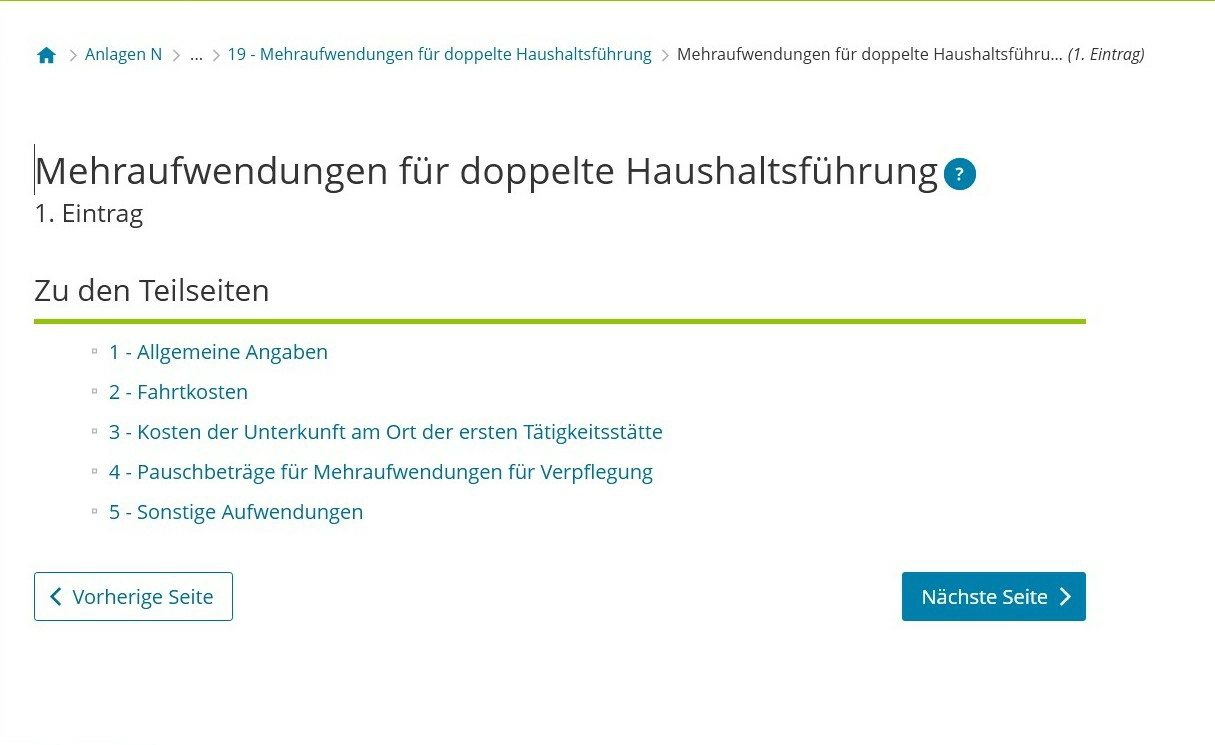

Заполняем декларацию

Для наемных работников это часть Anlage N, поэтому мы начинаем нумерации строк со строки 91.

Все, что вам компенсировал работодатель, списать вы, конечно, не можете.

Заполняем Anlage N часть 1,

Anlage N. Werbungskosten

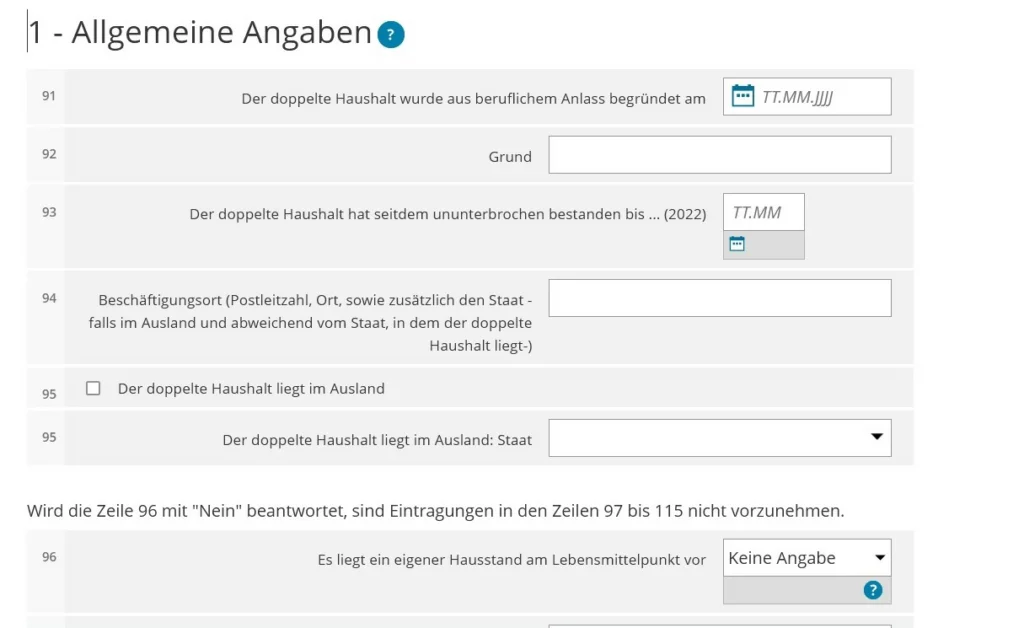

Раздел первый – общие сведения

В строке 91 вводим дату начала “основания” второго жилья.

В строке 92 – причины, например:

– смена работы

– перенос организации

– перевод вас как сотрудника в другое отделение (Versetzung)

– вы меняете основное жилье, делая из старого второе жилье для работы (Wegverlegung)

В строке 93 вы должны указать, до какого числа в декларируемом году действовало ваше второе жилье без перерыва. Если в середине года вы отказались от жилья больше чем на 4 недели, то ваш Doppelte Haushaltsführung прервался. Вы начинаете новый, при этом заново начинается трехмесячный срок, когда вы можете вычитать траты на питание.

Строка 94 – адрес организации, где вы работаете. Отдельно строка 95 – для тех, у кого работа и второе жилье за границей.

Строки 96-97 – ваше первое жилище, его адрес и дата, с которой вы ведете там самостоятельное хозяйство.

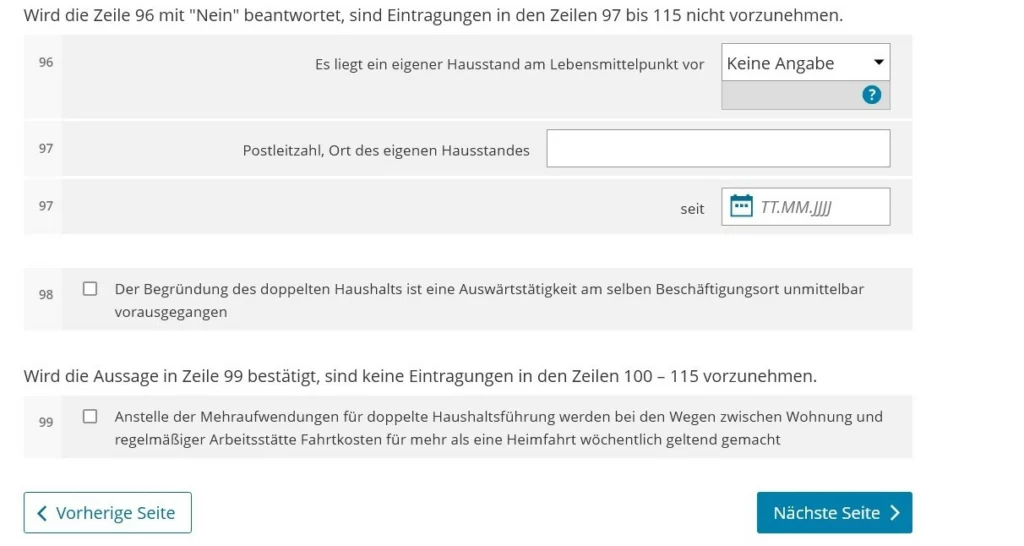

Для вычета из налогов учитывается одна поездка в неделю в родной дом. Строка 99 для тех, кто ездит чаще чем один раз в неделю, кто посчитал все эти поездки и выяснил, что вычет всех поездок выходит выгоднее, чем вычет жилища.

Поездки домой вычитаются по 30 центов первые 20 км, далее по 38 центов (только в одну сторону). Поездки на общественном транспорте ограничены 4500 евро.

Этот вариант может быть выгоден, если жилье дешевое, а расстояние большое или если ночевки были не каждый раз. Не забудьте, что этом случае вы не можете вычитать другие расходы, только поездки. Кроме того, из этой суммы будут вычтены доплаты работодателя за проезд или жилье, если таковые были.

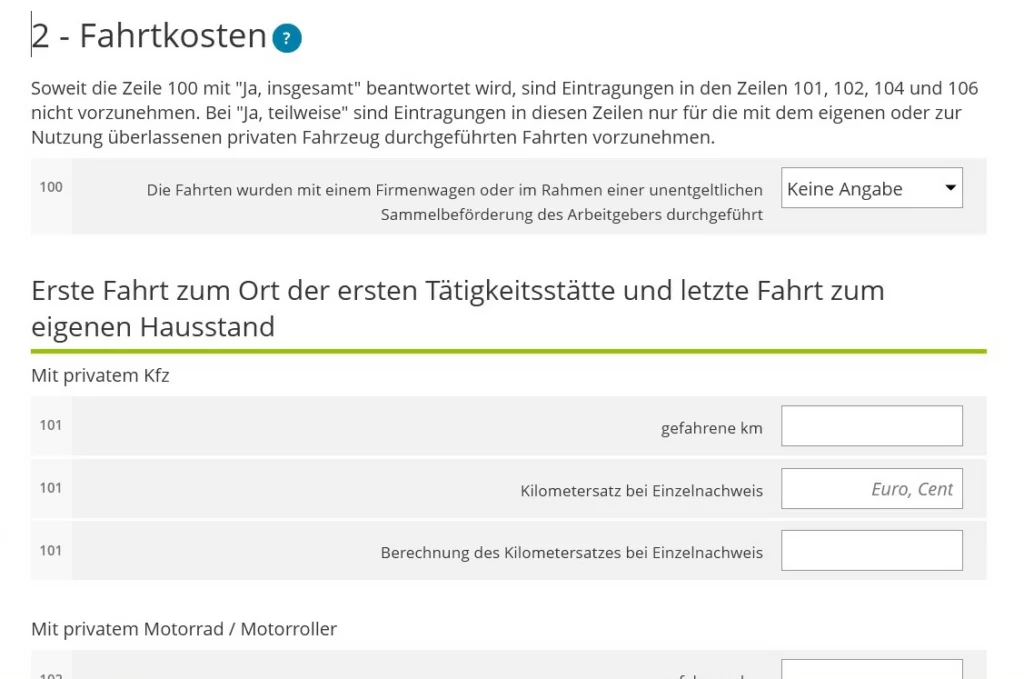

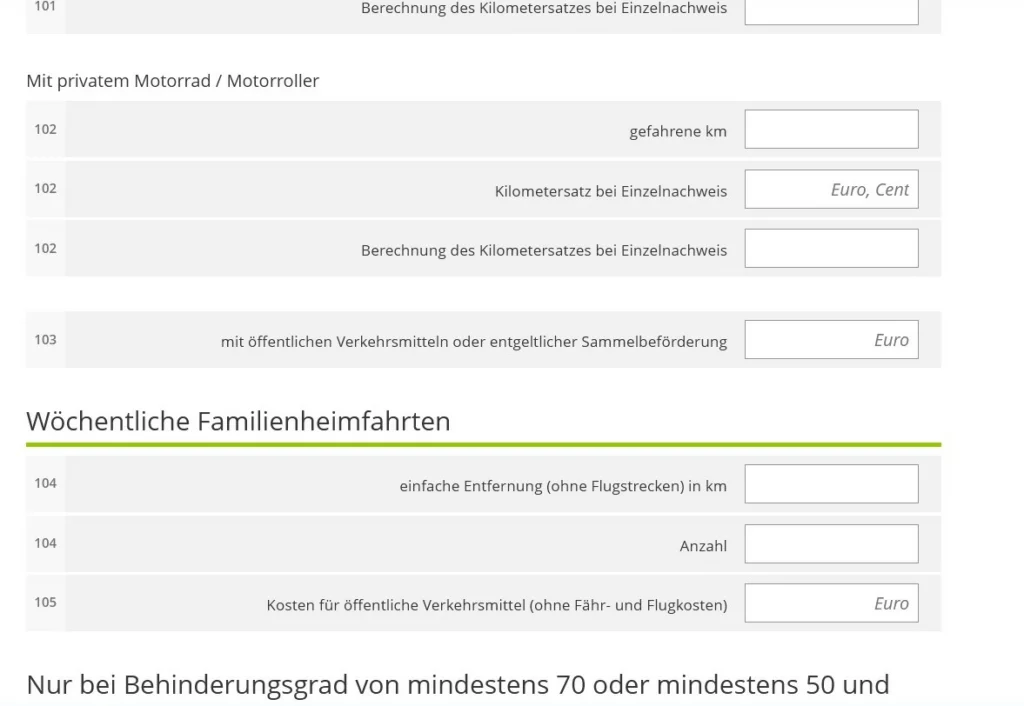

Раздел 2. Расходы на проезд

В строке 100 вы указываете, использовался ли для проезда транспорт организации или совместная “доставка”, организованная работодателем.

В строках 101-105, 106 будут учитываться поездки только на своем транспорте, когда вас не доставляли и не использовался транспорт работодателя.

Строка 101 – сколько вы проехали километров в первую и последнюю поездку на работу и обратно. В отличие от поездок домой, которые указываются дальше, эта поездка вычитается по 30 центов за км (20 центов для мотоциклов) независимо от количества километров, но при этом считается путь в обе стороны.

Строки 102-103 для тех, кто использовал мотоцикл.

Строка 104 – расстояние (в одну сторону, кратчайшим путем) в километрах от второго места жительства до первого и количество поездок в год. Вы можете учесть только одну поездку в неделю и не более 33 поездок в год. Первые 20 километров будут учтены по 30 центов за км, остальные – по 38 центов за км (с 2022 года).

Вместо поездки можно учесть телефонный разговор.

Строка 105 – стоимость проезда, если вы использовали общественный транспорт, кроме самолета. Самолет и паромы – в строке 108.

Расходы на второе жилье

Все расходы должны быть доказуемы. Расходы на жилье у нас будут двух видов:

- расходы, связанные непосредственно с жилищем

- сопутствующие расходы

Расходы, связанные непосредственно с жилищем:

– арендная плата

– или плата за номер в гостинице. Без питания. Если завтрак включен, но не указан отдельно в счете, вы должны вычесть из платы

за завтрак: 20 процентов от 28 евро (паушаль на питание) умножить на количество дней с завтраком (то есть, если дней было четыре, то 5,6*4=22,4, округленно 22 евро минус),

за ужин 40 процентов от 28 евро.

– аренда гаража (плата за парковку)

– Nebenkosten, электричество

– плата за уборку

– вывоз мусора

– Zweitwohnungssteuer и Grundsteuer

– для тех, кто купил это жилье, есть целый список других расходов, некоторые из которых нужно списывать постепенно (списание стоимости 2 процента, проценты банку и др.). В этом случае я рекомендую хотя бы один раз обратиться к специалисту, чтобы посмотреть, как это правильно списывать, потому что подробных разборов я не видела. Не забудьте получить копию декларации сразу.

Расходы первой группы учитываются не более чем 1000 евро в месяц (усредненно на 12 месяцев, то есть получается не более 12000 в год, если второе жилье было у вас целый год).

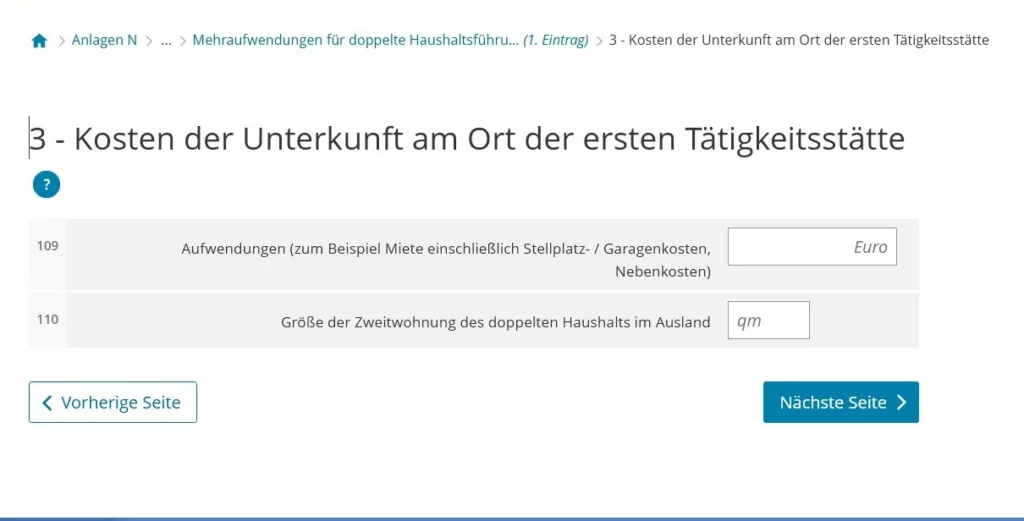

В строке 109 мы указываем сумму расходов из первой группы за период использования второго жилья. Строка 110 для тех, кто работал за границей.

Строка подразумевает общую сумму расходов. Но ФА обязательно ее проверит по пунктам. Будьте готовы представить бумаги по каждому расходу и заранее составьте список.

Вторая группа расходов:

– плата маклеру за поиск жилья

– расходы на осмотр жилья (проезд)

– расходы на переезд (плата за помощь по перевозке, транспорт, упаковка) – в реально потраченных размерах, без паушали

– стоимость ремонта (покраска, обои)

– покупка необходимых вещей (кухня, холодильник, стиральная машина, кровать, прикроватная тумбочка, шкаф, стол, стулья, оборудование ванной, занавески, лампы, посуда)

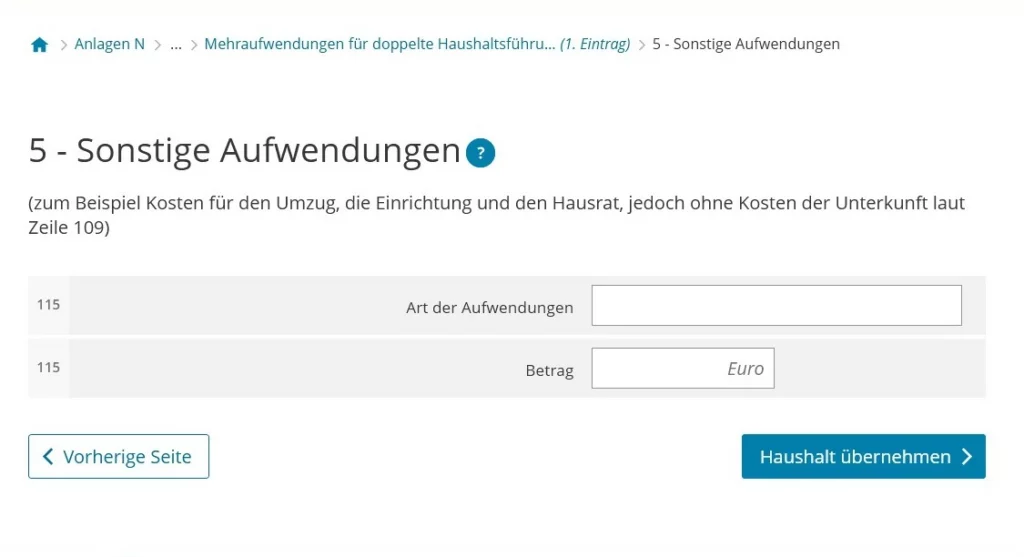

Вторая группа расходов указывается в последнем разделе 5 Sonstige Aufwendungen.

Расходы на покупку вещей однозначно можно списать полностью (то есть свыше, чем ограничение 1000 в месяц), но для некоторых из них может потребоваться списание в течение нескольких лет (если стоимость вещи превышает 800 евро нетто, то есть 952 евро брутто). Срок списания для мебели составляет 13 лет.

ФА принимает без тщательных проверок до 5 тысяч расходов. Расходы выше уже будут изучаться.

Попадает ли под ограничение 1000 евро в месяц ремонт или он учитывается отдельно, я не нашла. Практика применения складывается судебными решениями и о некоторых вещах можно сказать однозначно, поскольку есть решение суда, а о некоторых однозначно не сказано. Суды разбирают каждый пункт, вплоть до телевизора (который, кстати, не принимают к вычету).

Расходы на переезд в случае Wegverlegung (когда не вторая квартира ищется, а первая переезжает) могут не принять, поскольку в одном из судебных решений этот переезд посчитали приватным.

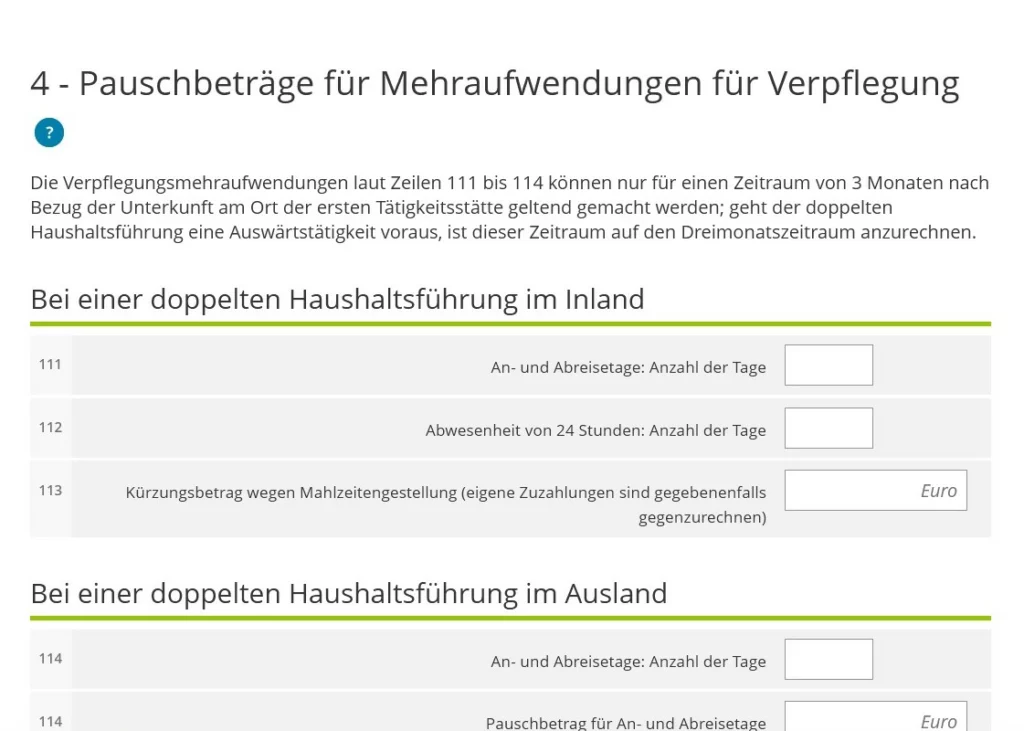

Паушаль на питание

Расходы на питание списываются в течение первых трех месяцев жизни на две квартиры.

Дни, когда вы приезжаете или уезжаете (находитесь в первой квартире менее 16 часов), списываются по 14 евро за день (16 евро в 2024 году, каждый год нужно проверять). Строка 111.

Дни, когда вы находитесь на второй квартире/ работе полные сутки, оцениваются по 28 евро за день (32 евро в 2024 году, каждый год нужно проверять). Строка 112.

Если вы были на первой квартире больше 16 часов и только вечером поехали на вторую квартиру, эти дни для паушали не засчитываются.

Еще раз хочу напомнить, что если у вас не самый простой случай: надо обосновывать центр жизненных интересов в первом жилище, или семья находится за границей, или вторая квартира находится в собственности и тп. – лучше обратитесь к специалисту, поскольку часто речь идет о возврате пары тысяч евро и расходы на специалиста будут оправданы.

Другие темы по заполнению #налоговой декларации в Германии.

Гугл считает авторские текстовые сайты спамом. Обновление Гугла обрушило индексацию таких сайтов, как мой. Это означает, что меня не показывают в поиске, а также, что я не могу компенсировать расходы на сайт. Если вы не считаете мой сайт спамом, поддержите меня, пожалуйста. Вы можете:

– согласиться на рекламу и куки

– ссылаться на сайт в социальных сетях

– перейти на любой другой поисковик, уважающий своих пользователей

– поддержать мои труды с помощью Пейпал