Опубликовано: 19.09.2022

Обновление: 20.02.2023

Коротко о том, кто обязан подавать налоговую декларацию в Германии, я писала во введении к темам о заполнении немецкой декларации о доходах. Но там не было ответа на вопрос: обязан ли подавать декларацию наемный работник, не имеющий побочных доходов, но в этом году приехавший в Германию.

В списке тех, кто обязан подавать налоговую декларацию в Германии, свежеприбывших в страну нет. Но старые воспоминания о работе в налоговом журнале вынесли на поверхность смутные знания о налоговом резидентстве. Попробуем разобраться в этой непростой теме, а для начала выясним, кто все-таки стоит в списке обязанных подаваться.

Напоминаю, что я не являюсь налоговым консультантом и не несу ответственности за вашу декларацию. Тема доходов в разных странах исключительно сложная, поскольку здесь есть множество деталей для каждой страны. Если ваш случай является сложным, если вы не уверены и боитесь ошибиться, обратитесь к специалисту. Вы можете выбрать между Lohnsteuerhilfeverein и Steuerberater. Второй вариант дороже, но охватывает случаи, которыми не занимается первый.

Кредитные карты в Германии

Все вычеты из налогов в Германии — от А до Я. Часть 1. А — Л

Немецкая налоговая декларация. Elster online. Mantelbogen или Hauptvordruck

Счет в Германии. Жироконто

Что такое Unternehmer, гонорар, фирма, selbstständig в Германии

Когда вы думаете, что вас похвалили. Немецкая характеристика с работы Arbeitszeugnis

Декларация на недвижимость Grundsteuererklärung 2022

Что такое Aufhebungsvertrag

Кто обязан подавать налоговую декларацию в Германии

Налоговиков интересуют ваши доходы, поэтому все довольно просто:

– у вас один источник дохода и он сам подает данные в налоговую – вы ничего не обязаны,

– у вас больше одного источника доходов – налоговая не в состоянии тут за всеми вами уследить, поэтому будьте добры сами предоставьте данные на себя

– вы сами или ваш единственный источник дохода вышли за пределы стандартной схемы (попросили скидку на налоги, выплатили нестандартный доход) – разумеется, вы должны об этом сообщить

Что при этом происходит с вычетом расходов – налоговую не волнует, но должно волновать вас, поэтому многие подают декларацию добровольно и получают некоторую часть налогов обратно. Какую именно часть – заранее предсказать невозможно, поскольку слишком много вариантов. Вычеты будут зависеть от налоговых классов, расстояния до работы, количества детей и многих других обстоятельств. Поэтому пример других людей не может быть ориентиром: подавать декларацию добровольно практически всегда выгодно, но насколько выгодно, определит только сама декларация.

Обязаны подавать:

1. Семьи с классами 5 и 3, если партнер с классом 5 получает больше 410 евро дохода в год, или семьи с классом 4 с фактором. Эти классы подразумевают приблизительное налогообложение – тут может быть и недоплата налога, и переплата, поэтому необходим перерасчет.

2. Те, у кого есть вторая наемная работа (класс 6) или другой источник доходов больше 410 евро в год – сдача в аренду, или солнечные панели на крыше / балконе, или подработка фотографом, или доход от капиталовложений (если он еще не был обложен банком), или…

3. Те, кто получал компенсацию потери заработка от государства – Lohnersatzleistungen. Это выплаты по уходу за ребенком (Elterngeld), выплаты по долгой болезни (Krankengeld), выплаты по потере работы (Arbeitslosengeld) или сокращению работы (Kurzarbeitergeld). Поскольку выплаты делают другие организации (например, Арбайтсамт), то получается два источника дохода.

4. Было затребовано предварительное уменьшение налогов (Freibetrag). Это делается тогда, когда человек не хочет получать вычеты по определенным пунктам потом, а хочет сразу уменьшить количество налогов. Естественно, ФА хочет все-таки знать, насколько правомерным было это желание и насколько нужно скорректировать налоги.

Исключение: инвалиды, оставшиеся без попечения и одинокие матери, которые получают скидку паушально.

5. Вы получили от работодателя какие-то внеочередные выплаты: при увольнении по соглашению сторон, например (Abfindung) или компенсацию за несколько лет (Vergütung für eine mehrjährige Tätigkeit).

6. У вас есть буквы в графе „Großbuchstaben“ в Lohnsteuerbescheid.

7. Вы подавали заявление о переносе убытка на следующий год (Verlust).

8. Индивидуальные предприниматели (freiberuflich / gewerblich)

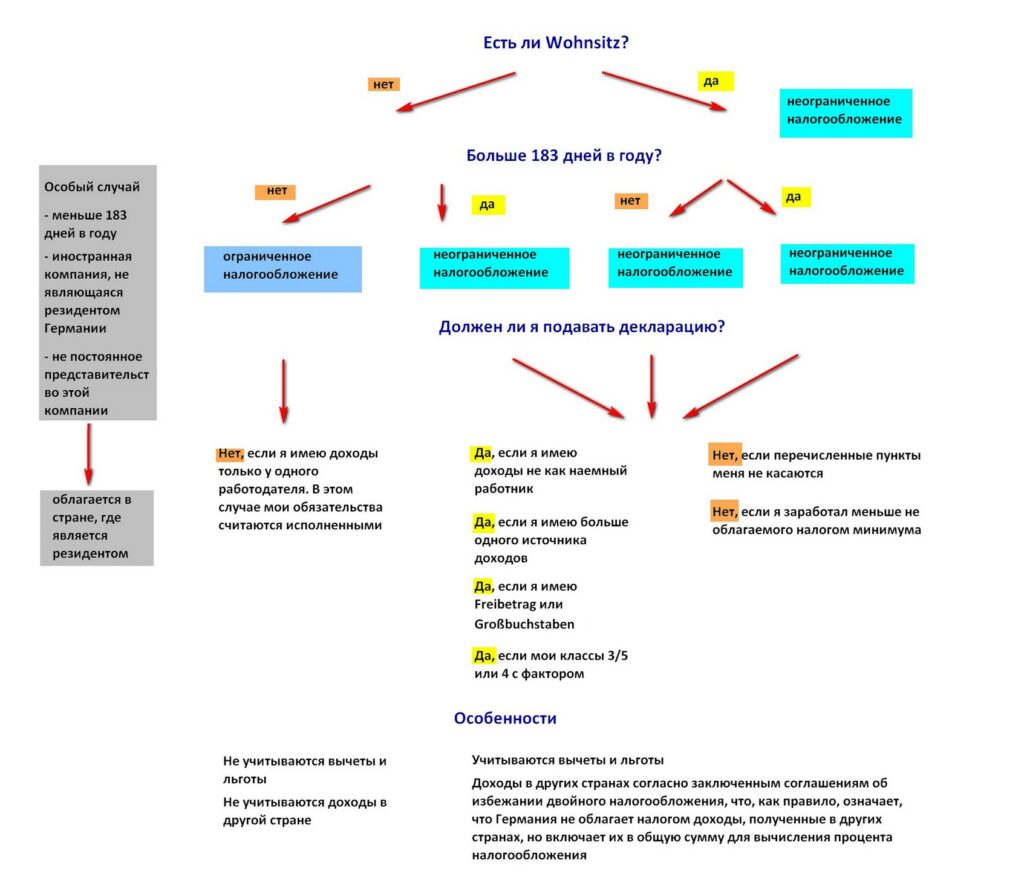

Налоговые резиденты и нерезиденты: ограниченное налогообложение и правило 183 дней

Итак, мы не видим прямого указания: “вы обязаны, если вы приехали в страну в этом году”. Однако есть подозрительный пункт 2 – другие доходы больше 410 евро. Касается ли это ФА, если я получил доходы за границей еще до того, как переехал? Что, если я вообще всего месяц прожил в Германии?

Кто такой резидент

В качестве резидента (ansässig) страна рассматривает человека,

– если он имеет в ней место постоянного проживания

– если он имеет места постоянного проживания в двух странах – то место, где находится центр жизненных интересов

– если он не проживает ни в одной из двух – та, гражданство которой он имеет

– если нельзя определить по гражданству – то по договоренности сторон

Германия различает Wohnsitz – место жительства и gewöhnliche Aufenthalt – постоянное место жительства, если человек пребывает в Германии более полугода в течение 12 месяцев. Поездки для отдыха или визитов не считаются.

Кто подает ограниченную декларацию – Beschränkt steuerpflichtig

Ограниченную декларацию только на доходы, полученные в Германии, подают те, у кого нет места жительства Wohnsitz и кто пребывает в Германии меньше полугода.

Здесь важнее первый пункт – есть или нет место жительства. Только определив первый пункт и получив на него отрицательный ответ, мы можем перейти ко второму пункту. Если и здесь ответ отрицательный, то налогообложение ограниченное.

Wohnsitz имеет такое расплывчатое определение, что понять, что конкретно имелось в виду, можно только по примерам. Исходя из примеров, Wohnsitz не имеют те, кто приезжает для выполнения разовых работ без намерения остаться. Например, человек приехал на 2-4 месяца, снимал апартаменты, выполнил работу и уехал. Какого типа апартаменты он снимал – не имеет значения. Имеет значения цель – временно.

Если Wohnsitz у вас только два месяца в этом году, но вы намерены прожить в Германии несколько лет, то вы уже считаетесь unbeschränkt steuerpflichtig. То же самое, если у вас два места жительства в разных странах и вы регулярно возвращаетесь в то место жительства, которое находится в Германии. И даже если вы собирались проработать в Германии длительный срок, но контракт был расторгнут – вы все еще unbeschränkt steuerpflichtig. Все сомнения Германия трактует в пользу полного налогообложения.

Поэтому те, кто приехал во втором полугодии и, соответственно, прожил в Германии меньше 183 дней, но заключил контракт и намерен остаться дальше, облагаются unbeschränkt steuerpflichtig. Те, кто уезжают в начале года, но пробыли больше 183 дней в Германии в течение предыдущих 12 месяцев, тоже подлежат полноценному налогообложению. Даже двух дней в новом году для этого достаточно. Это называется zeitweise unbeschränkt steuerpflichtig и равноценно обычному полному налогообложению.

При этом 183 дня Германия считает довольно свободно. Если вы выезжали в отпуск на пару недель, то это не считается отсутствием и не принимается во внимание.

Но стоит ли вообще стремиться к beschränkt steuerpflichtig? Это ограниченное налогообложение не учитывает ваши доходы в других странах, но оно и не учитывает ваши расходы. В этом случае не учитывается не облагаемый налогом минимум, не учитываются многочисленные вычеты и льготы. Поэтому те beschränkt steuerpflichtig, у кого более 90 процентов дохода заработаны в Германии или другие доходы не превышают не облагаемый налогом минимум, могут запросить полноценное налогообложение.

Cоглашения об избежании двойного налогообложения

Вы unbeschränkt steuerpflichtig. Будет ли Германия брать налоги с доходов, полученных в других странах? Чтобы ответить на этот вопрос, нужно выяснить, было ли заключено со страной, где были получены эти доходы, соглашение об избежании двойного налогообложения. В этих соглашениях определяется, кто будет доить клиента.

У Германии есть соглашения с примерно 70 странами мира, в том числе с Арменией, Азербайджаном, Беларусью, Эстонией, Грузией, Израилем, Казахстаном, Киргизстаном, Латвией, Литвой, Молдовой, Российской Федерацией, Таджикистаном, Туркменистаном, Украиной, Узбекистаном.

Полный список и соглашения здесь

К сожалению, соглашения не являются полностью одинаковыми, поэтому каждое надо изучать отдельно. Ключевым моментом является правило 183 дней (полгода с перевесом в один день).

Но и здесь правила не являются одинаковыми. Некоторые страны считают 183 дня физического пребывания человека в стране, включая дни отъезда и приезда. Другие считают только дни фактической работы в стране. Одни считают по календарному году, другие по налоговому (который не совпадает с календарным), третьи просто 12 месяцев.

Под действие договоров попадают, как правило:

доходы физических лиц и прибыль предприятий

в том числе доходы от использования недвижимого имущества

авторские вознаграждения

дивиденды и проценты

Рассмотрим пункт о доходах по найму, поскольку он касается большинства.

Сформулировано это может быть так:

– доходы облагаются в той стране, где производится работа

– но это не учитывается, если

резидент провел в стране меньше 183 дней в течение любых двенадцати месяцев, начинающихся и заканчивающихся в соответствующем налоговом периоде (чудесная формулировка – получается календарный год) и

работал на организацию, которая не является резидентом той страны, где он работал, и не на постоянное представительство этой организации

Если договора об избежании нет, то все доходы налогоплательщика, подпадающего под полноценное налогообложение, будут облагаться как немецкие.

Выводы

А где ответ на вопрос, есть ли обязанность подавать декларацию?

Ответ нигде прямо не дается, но вытекает из всего вышесказанного.

Вы приехали в Германию с намерением остаться на длительный период, заключили договор с работодателем и сняли квартиру. Не важно, было ли это в январе или в декабре – вы по своим намерениям zeitweise unbeschränkt steuerpflichtig, то есть подлежите полному налогообложению.

При полном налогообложении налоговые органы Германии интересуются всеми вашими доходами в течение всего года – тип налогообложения распространяется на весь год, даже если вы были обязаны два дня в течение года.

По второму пункту нашего списка в начале статьи вы должны подавать декларацию, если у вас больше одного источника доходов в течение года. У вас был доход, например от работодателя, в вашей стране и есть доход в Германии, то есть декларацию вы подавать обязаны. Если вы в стране исхода не получали доходов в этом году, то и обязанности нет.

Другое дело, что доходы в другой стране не будут облагаться немецкими налогами по двусторонним соглашениям об избежании двойного налогообложения. Но будут увеличивать сумму дохода за год, что отразится на проценте, который с вас возьмут.

Доходы в другой стране отражаются в приложении Wa-Est. Вы можете их уменьшить на те же Werbungskosten, что и в Германии.

Разбор приложения Wa-Est.

Anlage N. Рабочие расходы Werbungskosten

Налоговые вычеты

Другие темы о #декларации

Гугл считает авторские текстовые сайты спамом. Обновление Гугла обрушило индексацию таких сайтов, как мой. Это означает, что меня не показывают в поиске, а также, что я не могу компенсировать расходы на сайт. Если вы не считаете мой сайт спамом, поддержите меня, пожалуйста. Вы можете:

– согласиться на рекламу и куки

– ссылаться на сайт в социальных сетях

– перейти на любой другой поисковик, уважающий своих пользователей

– поддержать мои труды с помощью Пейпал

Отличная статья, как раз такой вопрос был! Подскажите, а что будет в случае, если приехал из России на работу в Германию в конце декабря, но сам контракт и начало работы будет в Январе.

Доходы в РФ были от самозанятости и инвестиций, после переезда никаких доходов не будет. В Германии само собой никаких доходов в уходящем году тоже не будет.

Дату при регистрации по месту жительства укажу конец Декабря.

Неужели придется отчитываться и еще платить налоги?

Добрый день. Поскольку с РФ заключен договор о двойном обложении, ваши доходы там не интересуют Германию в смысле снять с них налог, а только в смысле увеличения налога на немецкие доходы в этом году (повышение штуфы). Поскольку повышать вам нечего – дохода нет – то и напрягать финанцамт лишними бумагами не вижу никакого смысла.

Спасибо!!!

А если приехал в середине декабря 2022, и долгосрочный контракт в германии тоже начался с середины декабря, но первые выплаты на банковский счет (зарплата за пол-декабря) пришли в январе 2023, то есть в декабре я ничего не получил на свой счет. Это считается что у меня доход начался в 2023, или все-таки еще в 2022-м?

К сожалению, зарплата считается по году зарабатывания, то есть относится к декабрю. А вот выплаты сверху – по месяцу выплат. Я рекомендую вам обратиться к Lohi, чтобы вам подсказали, как вычесть ваши расходы, поскольку зарплата за половину декабря будет слишком маленькой

А если приехал в середине декабря 2022, и долгосрочный контракт в германии тоже начался с середины декабря, но первые выплаты на банковский счет (зарплата за пол-декабря) пришли в январе 2023, то есть в декабре я ничего не получил на свой счет. Это считается что у меня доход начался в 2023, или все-таки еще в 2022-м?

Как может получиться, что по 3/5 недоплачено налогов? Много видел об этом упоминаний, но не понимаю. 3/5 означает, что класс 3 получает двойной необлагаемый минимум, дальше все платит по обычной кривой. У 5 класса кривая наоборот, с нуля. Сумма налога с общего дохода семьи не меняется. Разве что в год смены класса может что-то сложное получиться, что приведет к недоплате.

Таблицы, по которым берет налог работодатель, не являются совершенными. Если партнер в классе 5 получает меньше 40 процента от совместного дохода, то будет доплата. Простите, что не сразу ответила, почему-то отключилось уведомление о комментариях.

Здравствуйте, при открытии счета в банке начисляют бонус меньше 200 евро и пишут что в соответствии с §22 Nr. 3 EstG если за год меньше 256 евро, то налога на бонус нет.

Из доходов есть работа в Германии, и получается будет еще этот бонус за открытие счета. Нужно ли в таком случае подавать декларацию?

Добрый день. Пишут, что надо подавать, хотя облагать не будут, пока ваши бонусы в сумме не превышают 256 евро в год:

In jedem Fall müssen Sie die Prämie in der Steuererklärung angeben, Steuern werden aber nur fällig, wenn Sie über 256 Euro kommen.

С одной стороны, вам это лишние хлопоты. С другой стороны, вы можете получить и вычеты с налогов, хотя и небольшие. Наиболее важны для вычетов дорога до работы и работы по дому из Nebenkosten.

Спасибо за детальную статью!

Есть вопрос: переезжаю в Германию на ПМЖ во 2ой половине года, собираюсь продавать квартиру в РФ.

Мне нужно будет подавать в налоговую Германии в 2025 году, что я работала в РФ, а также, что продавала квартиру в 2024.

Правильно ли я понимаю, что мне не нужно будет платить никакой налог в Германии, но это увеличит мой налог на немецкие доходы в следующем году?

Ваши доходы как работника нужно декларировать в Anlage Wa-Est, но они не облагаются налогами.

С продажей квартиры там по-другому. Насколько я поняла, продажа квартиры облагается, как в Германии: если сами жили больше 3 лет, то без налога, если сдавали, то продажа после меньше 10 лет владения облагается налогом. После 10 лет владения не облагается налогом. Если не облагается, то и не указывается в декларации – насколько я понимаю, опять же. Но я бы в таких случаях обратилась бы в Lohi.

Огромное спасибо Вам за ответ!

Добрый день. Ситуация такая-у меня двойное гражданство. Рф и Германии. Живу в РФ в Германию приезжаю эпизодически. Никаких деклараций не подавал. В этом году планирую открытие банковского счёта в Германии и приобретение недвижимости. Появится ли обязанность сдавать декларацию. Трудовой деятельности и доходов в Германии нет. Большую часть года живу в РФ

Добрый день. Германия любит считать своих граждан проживающими в Германии постоянно, если у них есть здесь жилье. Если вы приобретаете жилье на свое имя, но не для жилья, то там другой налог на недвижимость. Если вы приобретаете и прописываетесь, то надо тщательно следить за количеством дней пребывания в Германии и есть риск, что придется доказывать, что вы не должны ничего подавать. В принципе, подать декларацию не проблема. Но Россия приостановила действие договора об избежании двойного налогообложения. Поэтому если вы чем-то в Германии владеете и при этом гражданин, то возникают некие риски двойного обложения. Степень риска я вам не могу сказать, у меня нет такого опыта. Вы можете спросить еще здесь: https://www.facebook.com/groups/1006783716380313/?hoisted_section_header_type=recently_seen&multi_permalinks=2322545528137452&__cft__%5B0%5D=AZXxVYyp9eYZtL40Y5VusssYKQt_5oBVK5TwPLcKgXL1bKm1p-Is5Mrv4GxbjAj2I7jSAMOUOH5Xrgb9MvN6XRvMACThAgcUFIJNa9aL3GehxommjnA8CdUDRpVtaefWAVbNpYTFBQ1k0EYjqXbsaAGINu1f5WFVnTyZYpr683XndIXRMU-KeRYC2kyV2TObasUrd9f5P_68RUwhhdt3appF&__tn__=-UC%2CP-R

Спасибо за ответ! Дело в том, что судьба так распорядилась, что по рождению я получил немецкое гражданство, но жить я там не живу и даже не планирую. И вот сейчас понадобилось открыть там банковский счет, а он не возможен без прописки. А прописка несет в себе ряд обязанностей. Например, нало получать немецкие права. Ну и видимо подавать декларации, чего я раньше никогда не делал, хоть и приезжал в Германию регулярно, но небольшими по времени трипами…