Опубликовано: 23.04.2024

Обновление: 30.04.2024

После довольно длительного периода процентной засухи банковская ситуация вернулась к более привычной. На накопительные счета снова стали приходить банковские проценты, и банки стали приманивать клиентов бонусами за переход. Что думает по этому поводу Финанцамт? В этой теме рассмотрим, когда и как оформлять в декларации банковские проценты и бонусы.

Hauptvordruck (Mantelbogen)

Кто обязан подавать налоговую декларацию в Германии

Как рассчитать налог в Германии. Что написано в Berechnung в Elster

Оформляем Homeoffice

Anlage Kind

Anlage N. Часть 2

Оформляем второе жилье в декларации (Doppelte Haushaltsführung)

Anlage Haushaltnahe Aufwendungen (35a)

Anlage Vorsorgeaufwand

Anlage Sonderausgabe

Anlage N-Aus и Anlage WA-ESt

Декларирование небольших доходов от подработок и малого предпринимательства

Все, что я могу вычесть: А-Л, М-П, Р-Я

Я не являюсь специалистом по налогообложению и не несу ответственности за содержание вашей декларации.

Хотя и бонусы, и проценты вы получаете от банка, ситуации это разные и оформляются они по-разному. Проценты по вкладам – это доход от капиталовложений (Kapitalertrag), а бонус – это нерегулярный доход, не связанный с работой. Начнем с процентов.

Налогообложение процентов. Где указывать проценты со вкладов в немецкой налоговой декларации

Начнем с того, что до определенной суммы банковские проценты вообще не облагаются. Эта сумма, называемая Sparerpauschbetrag, долгое время была 801 евро на человека (1602 евро на супругов). С 2023 года она составляет 1000 евро на человека (2000 евро на супругов). Sparerpauschbetrag распространяется на проценты со вкладов, дивиденды, доход от продажи ценных бумаг и аналогичных сделок (Termingeschäfte).

Однако банк исходно не знает, что те несколько евро, что накапали на ваш счет, – это все ваши капиталы и весь ваш доход с них. Он считает вас безгранично состоятельным человеком и исправно снимает налог с процентов сам. В конце года вы получаете уведомление о том, что вас налогообложили.

Процент немаленький: 25 процентов самого налога, который называется Abgeltungssteuer, плюс 5,5 процентов Soli (налог для восточных земель, который все еще действует для многозарабатывающих и излишних доходов). Воцерквленным и вовсе не повезло: им придется поделиться еще и с церковью.

Abgeltungssteuer снимается автоматически с процентов со счетов и депотов в немецких банках.

Итак, если банк пишет вам в конце года, что ваши проценты составили столько-то и с них взяли налог, вы можете оставить все, как есть, и ничего в декларацию не вносить. Ваши обязанности перед государством выполнены.

Если эти деньги уплачены излишне усердно, поскольку вы не знали об освобождении от налога или забыли заполнить формуляр, то их можно вернуть. Как вернуть, узнаем чуть позже, а пока посмотрим, как освободиться от налога.

Что такое Freistellungsauftrag

Чтобы заранее освободить себя от налогообложения, во всех банках, где лежат ваши вклады, вы заполняете специальный формуляр – Freistellungsauftrag. Сумму освобождения вы определяете сами, главное, чтобы сумма всех освобождений во всех банках не превышала 1000 (2000) евро.

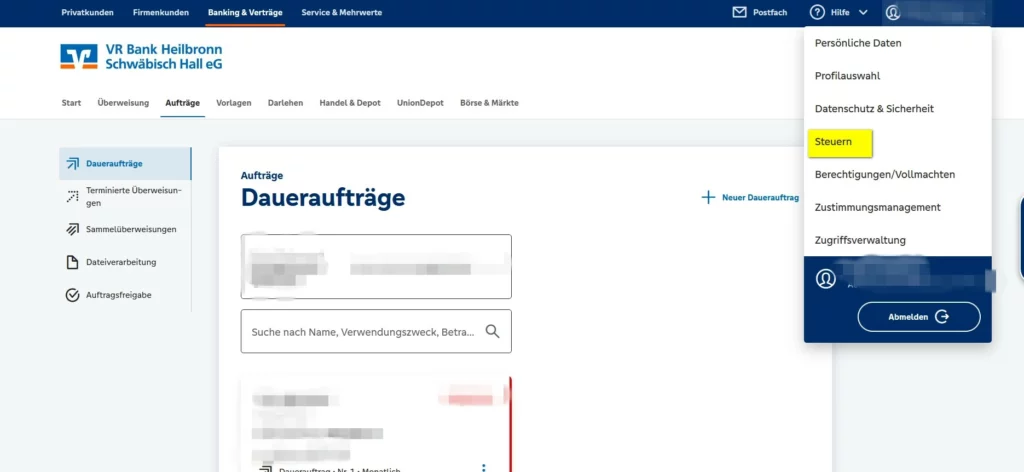

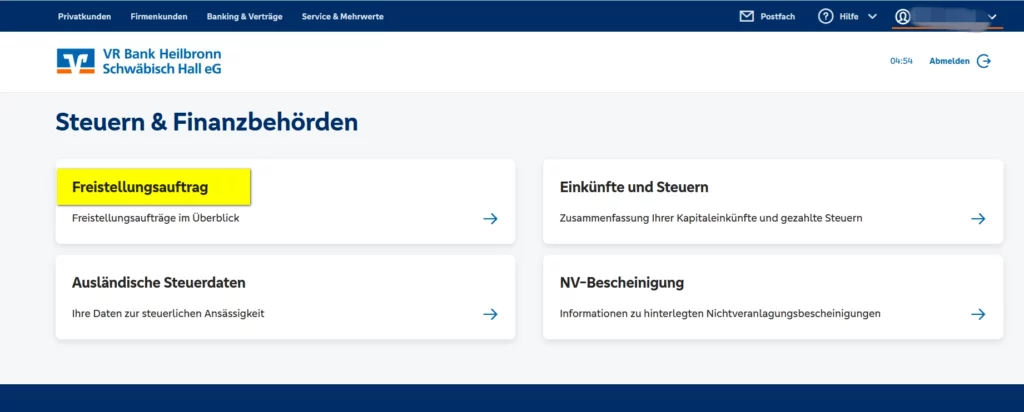

Вы можете найти формуляр для заявления в своем онлайн-банкинге (заполняется онлайн и подтверждается таким же образом, как перевод) или попросить его в филиале.

Например, у Фольксбанка этот формуляр находится в разделе Steuern

Заполняем Anlage Kap

Теперь вернемся к вопросу, когда и как вносить банковские проценты в декларацию.

Вносить банковские проценты в немецкую декларацию нужно в следующих случаях:

- если вы получили проценты от иностранного банка

- если вы имеете инвестиционный депот в иностранном банке

- ваш банк не учел все, что нужно было, например не учел какие-то убытки или не взял с вас церковный налог, хотя вы его платите

- если вы давали частному лицу в долг под проценты

- если Финанцамт задолжал вам выплаты и выдал их вам с процентами

- если вы хотите вернуть излишне уплаченные проценты

- если ваши доходы невелики – больше налогооблагаемого минимума, но облагаются по ставке меньше 25 процентов, – можно подать заявление на обложение доходов от капиталовложений также по вашему тарифу на другие доходы.

- если ваши проценты от вкладов или дивиденды высокие и с них сняли налог, но все ваши доходы в сумме меньше налогооблагаемого минимума, то ваши доходы не облагаются. В этом случае тоже можно вернуть уже уплаченный налог на проценты.

Последнее касается, к примеру, детей или студентов, которые имеют уже собственные большие счета, или пенсионеров с маленькой пенсией, но большими накоплениями. Чтобы не приходилось каждый раз заполнять декларацию и возвращать налог, можно оформить в Финанцамте Nichtveranlagungsbescheinigung.

Банковские проценты вносятся в приложение Anlage KAP. Оно имеет еще два дополнения: Anlage KAP-INV и Anlage KAP-BET. Первое дополнение для тех, кто ведет свои инвестиции в зарубежных фондах или банках, второе – для тех, кто имеет долю в товариществе.

На каждого супруга заполняется свое приложение, что, впрочем, актуально и для многих других приложений. Однако тут нас ждет небольшая сложность. Часто супруги имеют общие счета, и если каждый внесет в свое приложение Anlage KAP всю сумму, то и возврат получится двойной. Поэтому, если счет общий, суммы, относящиеся к нему, делятся.

Рассмотрим приложение, но не подробно, а только те строки, которые касаются простых случаев, например излишней уплаты налога. Инвестиции и участия в товариществах оставим налоговым консультантам.

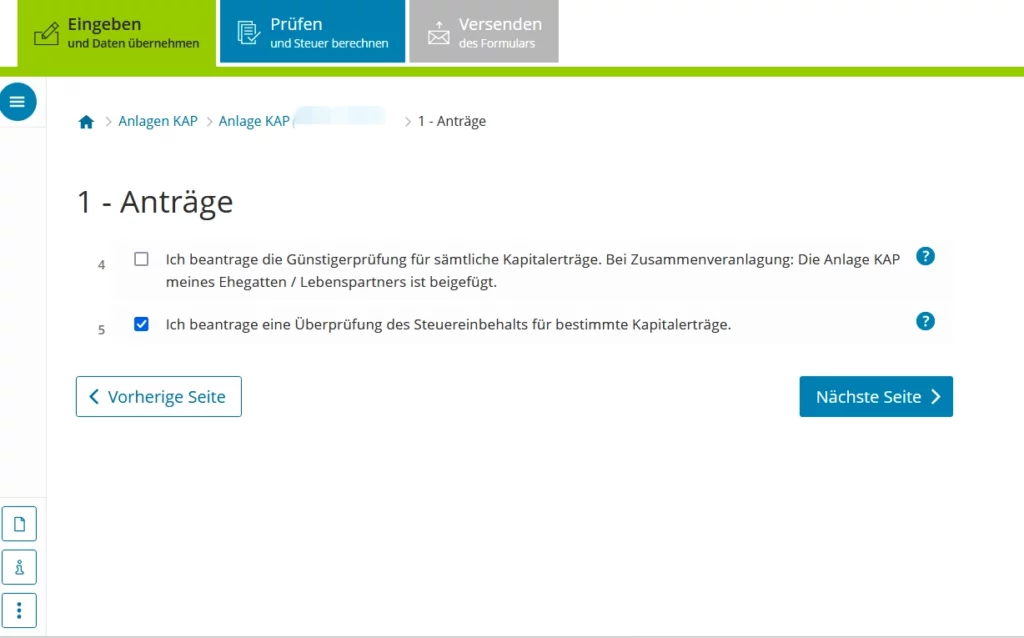

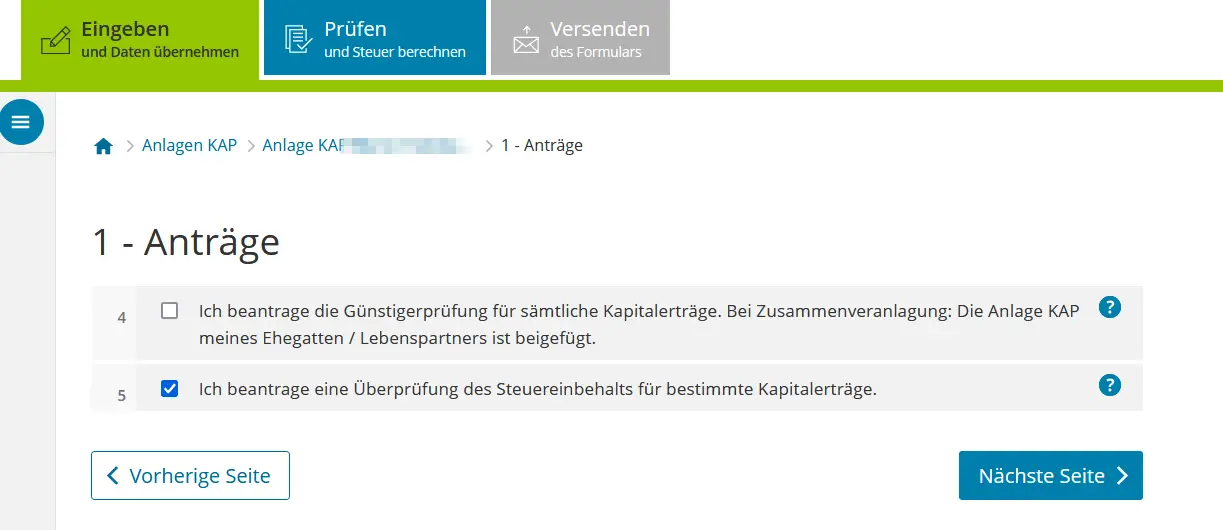

Строка 4 для тех, у кого доходы облагаются по ставке меньше 25 процентов. Этим вы просите Финанцамт пересчитать налог на доходы от капиталовложений в соответствии со ставкой на другие доходы. В этом случае далее вы указываете суммы всех полученных доходов, включая те, которые были освобождены от налогообложения.

Строка 5 – вы ставите галочку, если вы заплатили слишком много:

– потому что неправильно распределили (забыли про) освобождение от налога

– поскольку банк не вычел ваши потери из вашей прибыли по дивидендам/акциям

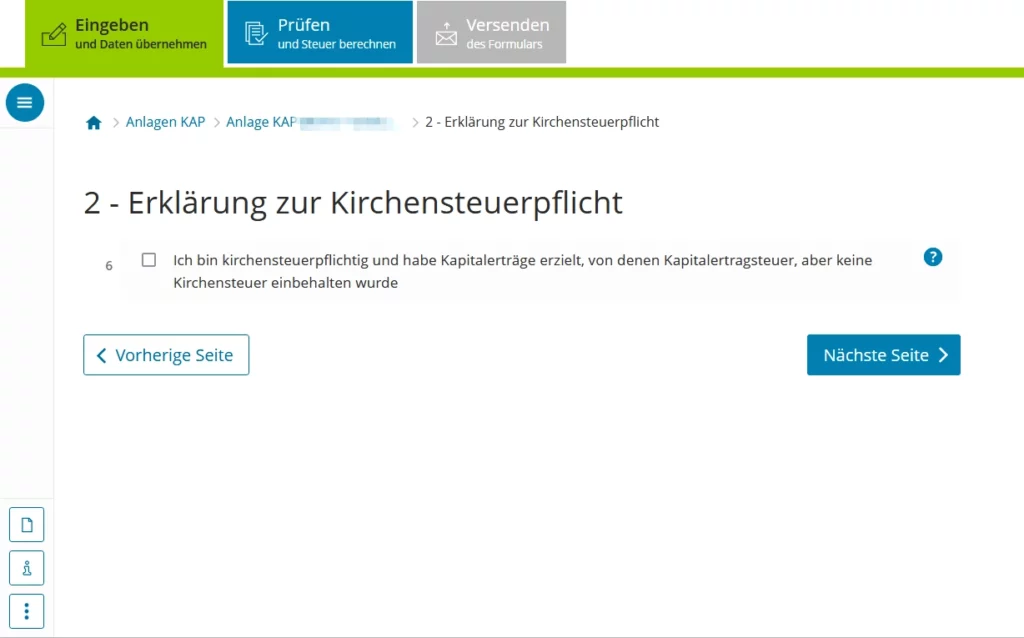

Строка 6 для тех, с кого банк забыл взять церковный налог. В этом случае в следующих строках появляются только те суммы, которые нужно дообложить церковным налогом. То есть, если в одном банке все правильно сделали, то эти суммы указывать не надо, а указывать только суммы, полученные в другом, “забывчивом” банке.

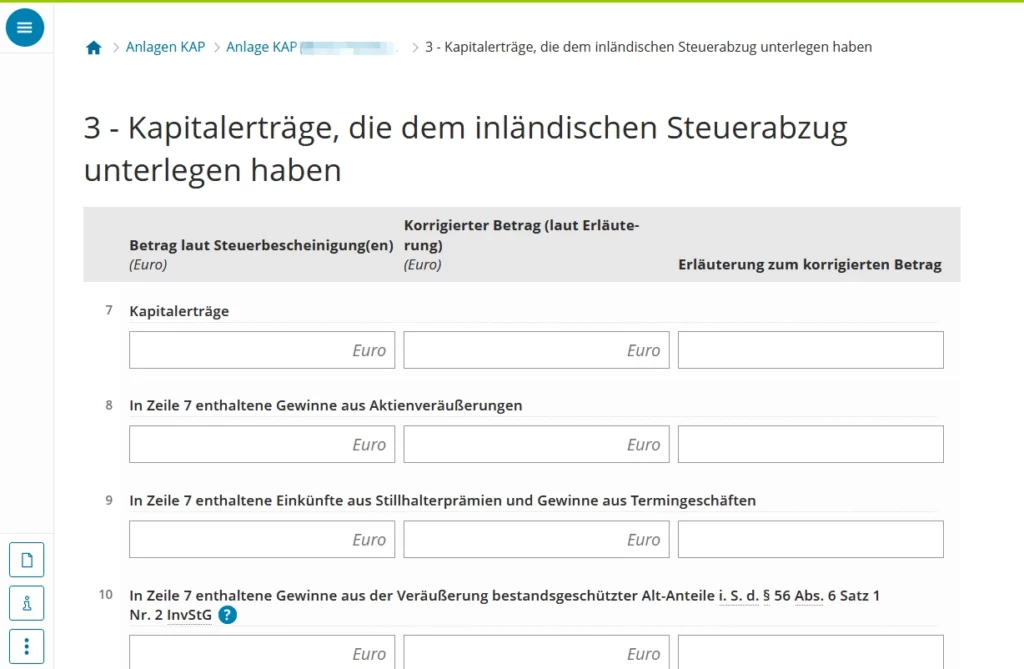

Строка 7. Укажите ваши доходы от капиталовложений, подлежащих налогообложению. Если у вас несколько источников, суммируйте их. Вторая колонка для тех, кто хочет скорректировать обложенные налогом суммы, например, если банк не учел потери.

Для тех, кто хочет вернуть излишне уплаченное (отмечена строка 5). Если часть из этих источников не облагалась, так как не превысила сумму, указанную в освобождении, то вы эти доходы здесь не учитываете. Например, вы получили 600 евро процентов в одном банке и 80 евро в другом, но в первом банке заполнили освобождение на 800 евро, а во втором забыли. Вы в строке 7 указываете только 80 евро, а 600 евро будут указаны далее в строке 17.

Для тех, кто хочет доплатить церковный налог (отмечена строка 6). Указываете только те доходы, с которых должны доплатить.

Для тех, кто хочет изменить ставку на более низкую. Указываете все доходы.

Подписаться на новые темы.

В ЖЖ можно подписаться из других соцсетей

Строки 8 – 15 посвящены доходам и потерям от акций и других аналогичных капиталовложений. Как уже говорилось, не будем в качестве непосвященных залезать в эту непростую область. Если есть возможность вкладывать деньги подобным образом, имеет смысл отложить их часть и на правильное оформление налоговым консультантом.

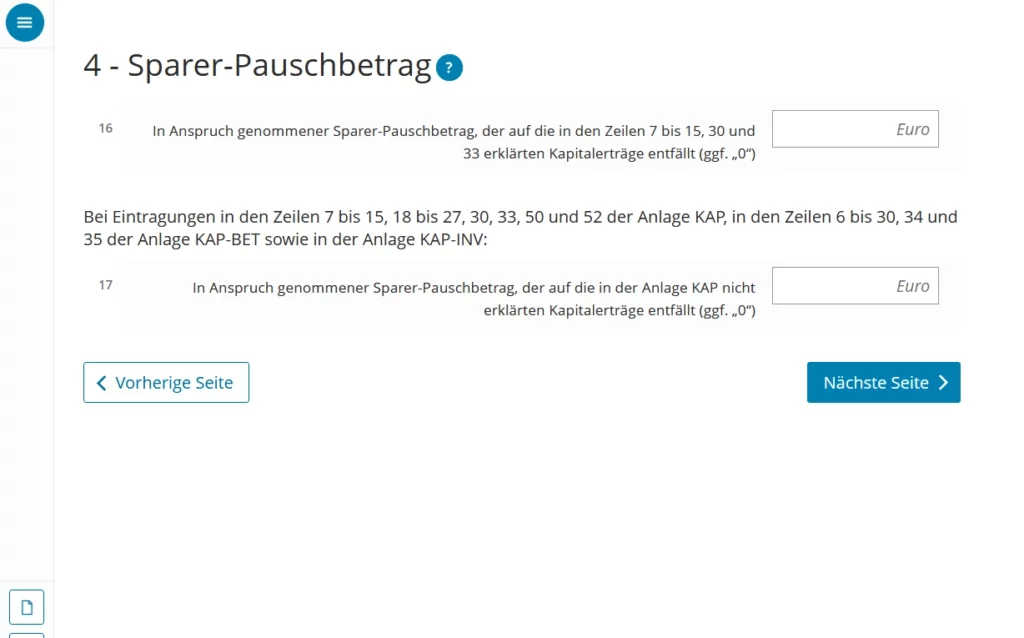

Строка 16 – та сумма освобождения Sparerpauschbetrag, которая была применена к суммам, указанным в строках 7-15, а также далее в строках 30 и 33. Здесь вы указываете ту сумму, которая была вычтена, прежде чем взяли налог.

Например, вы заработали в банках 1000 и 500 евро, освобождение было в одном банке на 800 евро, а в другом на 300 евро. Соответственно, в строке 16 вы указываете 1100 евро.

В строке 17 вы указываете ту сумму, которая не была обложена налогом, потому что она меньше, чем сумма освобождения от налога, которую вы запросили в этом банке, и которую вы не указывали в строке 7.

То есть, если в банке освобождение на 600 евро, вы получили 505 евро процентов, то вы указываете в этой строке 505 евро.

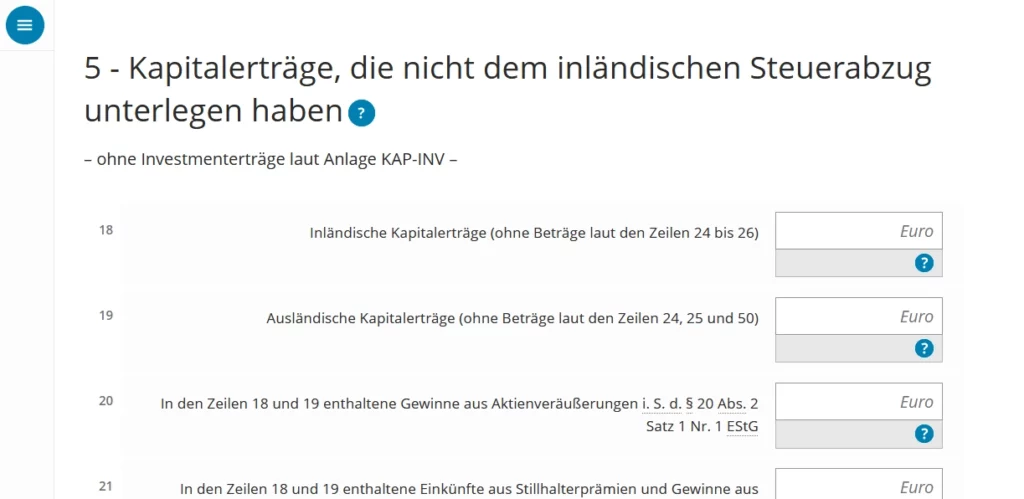

Следующая страница посвящена доходам, которые не облагались налогом в Германии. Это могут быть:

– суммы процентов, которые вы получили, давая деньги в долг как частное лицо.

– или проценты от иностранных банков.

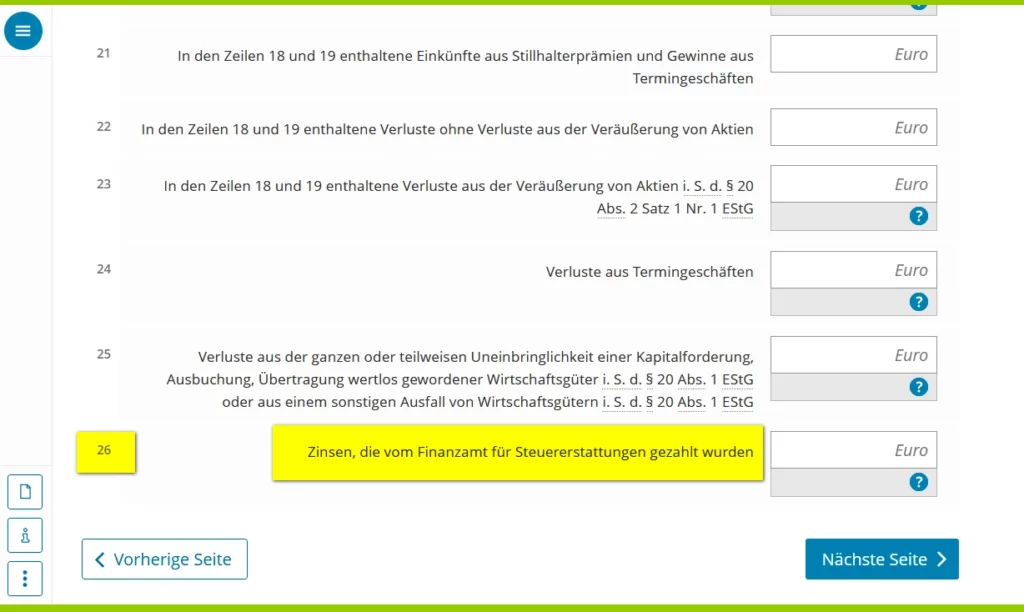

В строке 26 – проценты, которые вам выплатил Финанцамт. Это бывает редко, поскольку Финанцамт дает себе довольно большой срок для возвратов и дело до процентов обычно не доходит.

Строки 27 – 30 – это доходы от капиталовложений, которые подлежат обложению в соответствии с вашей тарифной ставкой, а не налогом на капиталы 25 процентов. Это редко встречающиеся типы доходов.

Здесь обратим внимание только на строчку 30 – проценты от Lebensversicherung с капиталом.

Подробнее о Страховании жизни в Германии (Lebensversicherung)

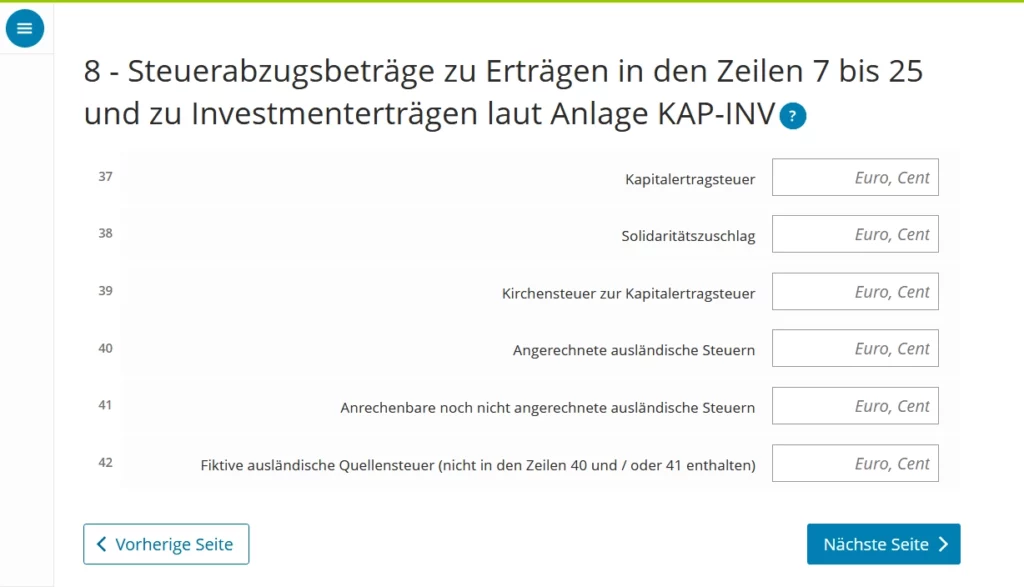

Следующие строки пропускаем вплоть до раздела 8. Здесь мы должны указать, как нас налогообложили. Эти данные вы берете из отчета вашего банка. Если банк не изволил прислать отчет и в почтовом ящике онлайн-банкинга его тоже нет (что скорее маловероятно), вам нужно запросить этот отчет в филиале.

Строка 37 – сколько с вас сняли налога по отношению к тем суммам, что вы указали в строках 7-25. Не забудем, что супруги делят на два приложения Anlage KAP как проценты, так и налог, который с них взяли.

Строка 38 – Soli

Строка 39 – церковный налог

Далее иностранные налоги, если ваш источник за границей.

Следующие страницы к нам не относятся.

Гугл считает авторские текстовые сайты спамом. Обновление Гугла обрушило индексацию таких сайтов, как мой. Это означает, что меня не показывают в поиске, а также, что я не могу компенсировать расходы на сайт. Если вы не считаете мой сайт спамом, поддержите меня, пожалуйста. Вы можете:

– согласиться на рекламу и куки

– ссылаться на сайт в социальных сетях

– перейти на любой другой поисковик, уважающий своих пользователей

– поддержать мои труды с помощью Пейпал

Оформление бонуса новому клиенту в Anlage SO

Бонусы – вещь приятная, но не стоит ими увлекаться, чтобы неожиданно не получить на них налог. Бонус, полученный от банка, относится к доходам и попадает в декларацию в Anlage SO.

Anlage SO – это такая сборная солянка из разных доходов, не относящихся к работе: алиментов, доходов от продажи недвижимости и тп.

Эта категория доходов остается необлагаемой до 256 евро. Если ваши особые доходы выше, облагается вся сумма.

Бонусы идут в строку 8. Если с получением бонуса связаны какие-то расходы (мотались вы в банк что ни день), то они идут в строку 11, результат – в строку 12.

А теперь такой вопрос: а что делать с бонусами от электрокомпании и другими подобными? Если насчет банков и депотов мнение практически однозначное, насчет электрокомпаний Интернет дружно молчит (или это новый убогий поиск Гугла так теперь работает).

Единственная информация, которую я нашла: суд считает, что если такой бонус был выплачен напрямую на счет, то он он является доходом и должен быть указан как доход для расчета пособия безработным. Если же вы эти деньги на руки не получили, то это не доход, а скидка и не считается.

Hauptvordruck (Mantelbogen)

Кто обязан подавать налоговую декларацию в Германии

Как рассчитать налог в Германии. Что написано в Berechnung в Elster

Оформляем Homeoffice

Anlage Kind

Anlage N. Часть 2

Оформляем второе жилье в декларации (Doppelte Haushaltsführung)

Anlage Haushaltnahe Aufwendungen (35a)

Anlage Vorsorgeaufwand

Anlage Sonderausgabe

Anlage N-Aus и Anlage WA-ESt

Декларирование небольших доходов от подработок и малого предпринимательства

Все, что я могу вычесть: А-Л, М-П, Р-Я

Добрый день!

Немного не понял, нужно ли заполнять Anlage KAP, если счет открыт в зарубежном банке, но процентов там было начислено меньше, чем 801 евро? Или Sparerpauschbetrag относится только к немецким банкам, а иностранные счета в любом случае надо отразить в декларации, даже если доход там был небольшой?

Спасибо!

Добрый день. Если счет открыт в зарубежном банке, проценты нужно указывать, потому что это ваш доход, который нигде не отразился. Освобождение от налога действует на все доходы этого типа, независимо от того где вы их получили. Если сумма всех доходов этого вида превысит освобождение, то тогда будут брать налог.