Опубликовано: 28.05.2020

Обновление: 31.01.2024

Когда я спрашиваю у тех, кто уже соображает что-то в немецком и не один год прожил в Германии, почему они предпочитают делать возврат налогов через налогового консультанта вместо того, чтобы самостоятельно заполнить декларацию, мне говорят, что 1. нет предыдущих деклараций как образца и 2. они никогда не знают, какие есть налоговые вычеты в Германии, – а вдруг они упустят какие-то возможные возвраты?

По второму пункту я решила сделать подборку возможных случаев налоговых вычетов – что, когда, в каком размере и куда писать. Отсутствие вычетов по каким-то пунктам может удивить тех, кто сдает все возможные чеки консультанту. Не забывайте, что не факт, что вам именно это вычли: не имея декларации на руках, не поигравшись с Эльстером, вы не можете точно понять, что именно возвращается.

По первому пункту могу предложить следующее:

– взять текущую декларацию домой, чтобы с ней “ознакомиться”, прежде чем подписать

– отозвать Vollmacht на то, чтобы консультант сам отправлял декларацию, и изначально его не делать. Отнести декларацию самому не является архисложным делом.

Добыть уже ушедшие декларации может оказаться невозможно / дорого.

Важное замечание: прежде чем радостно вписывать все подряд, обратите внимание, что многие вычеты производятся только тогда, когда они больше определенной границы, называемой Außergewöhnliche Belastungen. С правил определения вашей личной границы мы и начнем.

Содержание

- Что такое Außergewöhnliche Belastungen

- Адвокат

- Аллергия

- Беременность и роды

- Брекеты

- Детский сад, няня, тагесмуттер, продленка

- Дисграфия, дислексия, синдром недостатка внимания

- Искусственное оплодотворение

- Компьютер

- Коронки, имплантанты

- Кредит

- Кружки, спорт для детей, музыкальная школа

- Лечение, не оплачиваемое кассой

- Мебель

- Налоговый консультант

- Недвижимость

- Обучение на языковых курсах

- Обучение на курсах повышения квалификации

Напоминаю, что все мои заметки не являются профессиональными и не заменяют консультации у налоговых консультантов.

Что такое Außergewöhnliche Belastungen

Обратите внимание на то, что большинство расходов можно списать только как außergewöhnliche Belastungen, а они вычитаются только тогда, когда переходят определенную границу, и эта граница весьма немаленькая. И это необходимо учитывать, когда вы решаетесь на какие-то большие расходы, вроде коронок, имплантантов, покупки очков – желательно все траты осуществить в одном году.

Пример расчета.

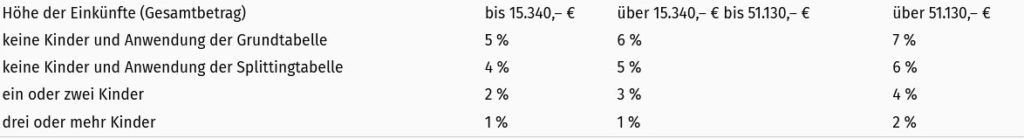

Допустим, у вас 60130 евро общего дохода и 2 детей. Считают по таблице так.

Сначала вы считаете свой процент по количеству детей с 15.340 евро. При двух детях это будет 306,80 евро. Потом вы вычитаете из 51.130 – 15340 евро и с оставшейся суммы начисляете количество процентов по количеству детей. При двух детях это будет 1.073,70. Далее с превышения над 51130 своих доходов вы считаете по оставшейся штуфе проценты. Значит, с превышающих 10 000 вы с двумя детьми считаете 4 процента – т.е. 400 евро. Потом складываете 306,80 + 1073,70 + 400 евро и получаете свою границу.

Если ваш доход попадает во вторую штуфу, значит, у вас будет два числа для складывания. Например, при доходе 40340 евро и двух детях это будет: 306,80 + (40340 – 15340) * 3% = 306,80 + 1050 = 1056,80 евро.

Werbungskosten также имеют свою паушальную сумму в тысячу евро.

Адвокат

См Юридическая помощь.

Аллергия

При аллергии можно учесть в außergewöhnliche Belastungen:

– стоимость лекарств и других медицинских мероприятий (иммунотерапии)

– даже перестройку дома, если аллергия вызвана какими-то материалами

Условия – все документы и справки должны быть собраны до того, как начаты работы.

Беременность и роды

В außergewöhnliche Belastungen можно вычесть:

– счета от хебаммы и стоимость медикаментов и обследований, которые не оплачиваются кассой, но прописаны врачом

– курсы подготовки к родам

– гимнастика перед родами (если прописано врачом), гимнастика после родов

– стоимость проезда на осмотр, на гимнастику или курсы подготовки к родам и роды (при поездке на собственной машине по 30 центов за км)

– стоимость пребывания в больнице, которая не компенсируется КК.

Вещи для детей или для матери, стоимость заморозки крови не вычитаются.

Брекеты

Учитываются в außergewöhnliche Belastungen (та сумма, что не была компенсирована).

Что компенсирует касса – см здесь.

Детский сад, няня, тагесмуттер, продленка

Принимают до двух третей стоимости, но не более 4 тысяч в год на ребенка. Условие – только через счет и переводом. Деньги, переданные наличными, не считаются.

Также можно вычесть из налогов возмещение стоимости проезда бабушки до внуков (по 30 центов на километр). Для этого желательно заключить с бабушкой договор и перевести ей деньги через банк.

Где: Anlage Kind, Seite 3

Дисграфия, дислексия, синдром недостатка внимания

При синдроме недостатка внимания, дисграфии, дислексии (ADS, ADHS, Legasthenie, Dyskalkulie), если есть заключение Amtsarzt (это тот врач, что сидит в Gesundheitsamt), учитываются как außergewöhnliche Belastungen:

– стоимость врачей и медикаментов

– стоимость репетитора и материалов

– стоимость частной школы (если она понадобилась по причине болезни)

– стоимость психотерапии

– сопровождение ребенка, стоимость дороги до медицинских учреждений

Искусственное оплодотворение

Ту стоимость, которую не возвращают КК, можно учесть как außergewöhnliche Belastungen.

Что компенсирует касса – см здесь.

Компьютер

Стоимость покупки компьютера и прилагающихся к нему частей (мышки, клавиатуры, программ) может быть списана только тогда, когда они используются не только для личных, но и для рабочих целей.

Если на 90 процентов и больше они используются для рабочих целей, то может быть списана полная стоимость. Если доказать количество использования нельзя, использование для работы оценивается как 50 процентов.

C 2021 года можно будет все списать одним годом.

Декларации до 2021 года. Если стоимость компьютера + комплектующих и программ превышает 800 евро (до 2018 года – 410 евро), то она списывается в течение трех лет. Учитывается также месяц покупки. Например, если вы купили компьютер в августе, то должны разделить стоимость на 36 и умножить количество месяцев владения на полученную сумму. То есть фактически списывание будет проходить четыре года.

Если стоимость не превышает 800 евро, то можно списать сразу.

Стоимость комплектующих и программ

- включается в стоимость компьютера, если они куплены сразу;

- приплюсовывается к остаточной стоимости компьютера, если он находится в процессе списывания;

- или списывается сразу, если компьютер уже списан, а их стоимость не превышает 800 евро.

Где: Anlage N, Werbungskosten: Aufwendungen fur Arbeitsmittel.

Коронки, имплантанты

Большинство мероприятий по лечению зубов можно включить в außergewöhnliche Belastungen, включая имплантанты, коронку, профессиональную чистку зубов.

Кредит

Кредит на машину можно списать, только если машина куплена индивидуальным предпринимателем для рабочих целей.

Подписаться на новые темы.

В ЖЖ можно подписаться из других соцсетей

Есть еще вопросы? Я отвечаю на вопросы в комментариях ⇓ или через е-мейл ⇨

Кружки, спорт для детей, музыкальная школа

Не учитываются.

Лечение, не оплачиваемое кассой

Обо всем, что нам (не) оплачивает касса, читайте здесь.

Учитываются в außergewöhnliche Belastungen:

– лечение выпадения волос (Haarausfall), парики

– гомеопатия

– лечебная гимнастика (Krankengymnastik)

– логопед

– Pflanzenheilkunde

– прерывание беременности (Schwangerschaftsabbruch)

– лечение зубов

– лечение зависимостей (если есть назначение врача)

– коляска, протезы, слуховой аппарат (другие средства для немощных людей, вроде специальных кроватей, списываются тогда, когда есть заключение окружного врача)

– рецепты на лекарства, которые вы оплачиваете сами

Не учитываются, если они не признаны Amtsarzt до начала лечения:

– не признаваемые наукой методики

– лечение водами

– массаж

– психотерапевт

– профилактика

Многие из этих мероприятий называются IGel (individuelle Gesundheitsleistungen)

Мебель

Мебель можно вычесть только в трех случаях:

– если речь идет о минимально необходимой мебели для второй квартиры по рабочей необходимости (doppelte Haushaltsführung в Werbungskosten)

– речь идет о мебели для бюро (Arbeitszimmer в Werbungskosten)

– речь идет о сдаче в наем меблированной квартиры

В любом из этих случаев мебель списывается в течение одного года, если она стоит до 800 евро нетто (до 2018 года – до 410 евро нетто), и в течение нескольких лет, если она стоит больше. Подробнее см. “рабочие расходы”.

Налоговый консультант

Расходы на налогового консультанта могут быть вычтены, если это:

– консультация по Werbungskosten для наемных работников, людей, сдающих жилье в аренду, тех, кто получает доход с капитала, ренты

– контроль бухгалтерского учета и подобные расходы

– все, что связано с профессиональной деятельностью

Не могут быть вычтены:

– расходы на оформление налоговой декларации в целом или отдельно Sonderausgaben и außergewöhnlichen Belastungen

– консультации по налоговым тарифам на доходы

– по оформлению помощи по хозяйству

– по наследству и дарению

– и другие консультации, относящиеся к частной (не профессиональной) стороне жизни человека

Оформление декларации в LoHi или с помощью компьютерной программы:

– до 100 евро полная стоимость,

– от 100 до 200 евро – 100 евро,

– от 200 евро – половина стоимости.

Недвижимость

Кредит на покупку / постройку недвижимости может уменьшать налоги, если недвижимость приобретается для рабочих целей, для сдачи в аренду или как второе рабочее жилье (в этом случае – не более 1000 евро в месяц на все расходы по второму жилью).

Оформляем второе жилье в декларации (Doppelte Haushaltsführung)

Обучение на языковых курсах

Стоимость интеграционных курсов можно вычесть в außergewöhnliche Belastungen только в случае, если эти курсы были обязательными, а не добровольными.

Стоимость обучения на других (вечерних или интенсивных) курсах немецкого вычесть нельзя, так как, хотя немецкий и нужен вам для работы, но он нужен вам и для личных целей. Редкие исключения составляют случаи, когда вы обязаны для этой должности предоставить справку о необходимости определенного уровня знания языка.

Что касается других языков, то стоимость обучения можно вычесть только тогда, когда вы можете обосновать их необходимость для работы. Легче всего вычесть специализированные курсы для бизнеса, так как они предназначены только для работы. Курсы без специализации надо обосновывать справками с работы. Расходы на обучение языку за границей также можно списать, но предоставить обоснование и расписание вашей командировки, так как в этом случае часть поездки тратится для личных целей.

Изучение языка для работы учитывается в Werbungskosten в той сумме, которую не компенсировал работодатель.

Обучение на курсах повышения квалификации

Курсы, которые дают возможность улучшить свои рабочие навыки в вашей профессии (Fortbildung) или перейти в другую профессию (Weiterbildung), можно учесть как Werbungskosten, если ваш работодатель не возместил вам расходы. Курсы могут проводиться как весь рабочий день, так и часть его или вечером после работы.

К возмещаемым расходам относятся:

– стоимость курсов и экзаменов

– проезд до места обучения (если это полнодневные курсы на несколько дней, то проезд учитывается один раз)

– стоимость проживания в отеле

– стоимость питания как Verpflegungskosten (есть список – зависит количества часов , например, командировка на несколько дней – по 28 евро за день (c 2021 года, до этого 24 евро), дни прибытия и отбытия по отдельному тарифу)

– стоимость обучающих материалов (книги, канцелярия)

Часть 2 Оп-П

Часть 3 Р-Я

#декларация

Гугл считает авторские текстовые сайты спамом. Обновление Гугла обрушило индексацию таких сайтов, как мой. Это означает, что меня не показывают в поиске, а также, что я не могу компенсировать расходы на сайт. Если вы не считаете мой сайт спамом, поддержите меня, пожалуйста. Вы можете:

– согласиться на рекламу и куки

– ссылаться на сайт в социальных сетях

– перейти на любой другой поисковик, уважающий своих пользователей

– поддержать мои труды с помощью Пейпал

Добрый день,

есть две платежки за садик:

1 – за сам садик, как я понял это я могу взять на расходы

2 – за питание, но там почему то уже другой счет указан, но как я понял это тоже садик, или в карман воспитателю ))) шутка, в общем не знаю почему счет разные.

Могу п2 тоже взять на вычет?

Спасибо!

Добрый день. Они потому и две разные, чтобы вы могли одну сумму вычесть. Если бы вам все посчитали одной суммой, то вычесть из-за еды нельзя было бы. Плату за садик вносите в Anlage Kind. Питание нет, поскольку вы обеспечиваете питание ребенку в любом случае за свой счет – дома, в саду или школе, не важно.

Спасибо

Добрый день,

Борюсь с аллергией 2 года, как они меня пытаются вылечить это отдельная история.

В общем у меня куча платежек (так как многое покупал онлайн) на всякие там антигистаминные, витамины, бады которые отпускаются без рецепта врачей.

Как видно по Вашей статье, то могу это вычесть. Куда именно указать это можно и можно ли? Как я слышал существует некий порог 1800 евро что ли, все что до этого порога не будет учитываться, это правда? У меня кончено затраты меньше.

Так же я потратил на зубы не много, можно ли это учесть?

Спасибо!

Сначала вам надо вычислить свою личную границу по примеру в начале страницы. Если есть превышение в тратах, то на них должны быть зеленые рецепты. Зубы тоже можно добавить.

Как аллергик-ветеран могу сказать, что единственным реальным лечением является терапия вкалыванием аллергенов и избегание аллергенов. Остальное – снятие симптомов (относительное). Куча таблеток это изображение бурной деятельности при аллергии. Поэтому если есть возможность колоть аллергены – сделайте это. Говорят, что нельзя – принимайте то, что вам помогает. Кому-то цетиризин, кому-то эриус. Капли в глаза антиаллергические и капли в нос. Плюс избегайте аллерген.

Наука, к сожалению, ничего пока нового не придумала, она пока не в курсе дела.

Спасибо.

Границу посчитал, высокая, не вариант списывать.

Проблема в том, что нашли один аллерген, и то средней тяжести на полынь, но колоть не стали, потому что у меня аллергия круглогодичная, ну вот щас например какая полынь? Она сомневается что в этом причина, то есть причину еще не нашли, уже много чего пробовали.

В данный момент по прежнему боремся с симптомами, антигистаминные каждый день в течении года. Иногда и они не помогают, потом идут в ход гормональные мази… У меня одна претензия к ним, они не ищут причину, тупо выдают таблетки и все. Ну пробовали еще фототерапию, но это тоже снимает симптоматику и все. Тем более я отказался почти сразу, мне стало хуже от нее.

Ну да ладно, это уже разговор не про налоги.

А есть топик, где можно пообсуждать лечение аллергии?

Нет, но вы можете мне через форму написать, которая справа со знаком вопроса “Задать вопрос/предложить тему” и указать свой емейл. Я бы сказала, что антигистаминные каждый день это категорически неадекватно и нужно просить направление на нормальное обследование в серьезную клинику в вашем регионе. Хайдельберг, Берлин Шарите – надо смотреть где у вас есть в относительной близости подходящее отделение с научной базой. Если это только кожа, то это может быть вообще не аллергия, а что-то другое. Как минимум врача точно надо сменить, но лучше обследование.

Доброй ночи)

Возник такой вопрос…Если я из-за резко плохого самочувствия несколько дней пробыла в больнице (то есть приехала туда и меня оставили там на обследование), могу я списывать ту часть денег за стационар, которую оплачиваю я сама (не КК).

И как я понимаю, лекрства списываются только те, которые были назначены врачом (и то, что не оплатила КК, конечно же)

Спасибо большое!

И еще доп.вопрос) Можно ли списать стоимость лабораторных анализов, забора крови? Например, у гинеколога взят анализ во время обследования. Я сама согласилась его сделать, он не оплачивался КК. Я могу его списывать в налог.декларации, интересно? Или делала тест на антитела у Hausarzt, можно ли его списывать….

Спасибо за комментарии заранее)

Добрый день. Насколько я понимаю, пребывание в стационаре можно вычитать, назначенные врачом лекарства, которые вы сами оплатили, то есть по зеленому рецепту, можно списывать, забор крови – если это был необходимый анализ, а не профилактический осмотр, например при лечении бесплодия часть анализов платные – вот такие можно.

У гинеколога дополнительные осмотры, которые они предлагают, вроде узи груди или анализ на раковые клетки, это IGEl, профилактика. Касса имеет на это бесплатные варианты, вроде ощупывания и простого анализа, поэтому это не списывается.

Но все это ,к сожалению, можно списать, только если у вас граница Außergewöhnliche Belastungen пройдена, а она очень приличная. Я еще ни разу не смогла перейти, тк максимум таких расходов – несколько сотен евро, а нужно было в разные периоды времени от тысячи до полутора перейти.

Спасибо большое! Вот как раз в этом году было лечение зубов, поэтому граница вроде как получается быть пройденной) Я ведь верно понимаю, что суммируются все подобные расходы на всех членов семьи вместе? Поэтому хочется по максимуму всё списать. Еще проконсультируюсь и тут отпишусь.

Да, если вы сдаете общую декларацию, то все семейные расходы. Я не помню, можно ли еще добавить поездку до больницы – 30 центов км.

Здравствуйте! Подскажите, пожалуйста, если владеете такой информацией:

1. В каком приложении указываются медицинские расходы на ребенка (лечение зубов)?

2. Указываются общей суммой по счету в одном расчетном году, если оплата производилась в рассрочку и охватила 2 периода (2021 и 2022 год)? Или конкретно, как оплачивалось по месяцам?

Добрый вечер. Расходы списываются по факту оплаты, а не по факту счета. То есть в следующий раз постарайтесь назначить большие расходы на начало года и уместиться в один год с выплатой. Теперь вы складываете выплаты за один год и рассчитываете свою границу außergewöhnliche Belastungen. Если вы перешли границу, то можете списать эти расходы в приложении Anlage Außergewöhnliche Belastungen. Все другие медицинские расходы, которые были рекомендованы врачом, но не оплачиваются кассой (то есть не профилактика, а именно лечение), также можно списывать в этом приложении.

Кстати, вы уверены, что нельзя вернуть от кассы? иногда касса возвращает на определенные процедуры или если клиент как порядочный каждый год ходил на осмотр. Например, брекеты возвращают почти до 100 процентов обратно. Мы сами не делали, но те, кто делали, говорят, что им сначала вернули 50 процентов, потом, если ребенок носил правильно и все делал, как врач велит, то оставшуюся часть тоже.

Добрый день, впервые пробую заполнение декларации. Для сумм, которые я потратила на Weiterbildung я должна какое то дополнительное приложение заполнить? Кроме вашего нормального пояснения, так ничего и не нашла. Сейчас Elster выглядит иначе, но мне нужно разобраться

Обычно суммы на Weiterbildung идут в Anlage N, скорее всего строка 46, если не съехали опять строки. Вы наемный работник?